近十年来水泥行业的数据分析,向我们展示了这十年间我国水泥行业产能的变动情况。近年来,我国水泥行业面临着产能过剩等一系列问题,希望能通过对这些数据的分析,为水泥行业、企业人士提供参考和借鉴,推进水泥行业又好又快发展。

据跟踪统计,截止到2014年上半年,实际运营水泥熟料生产线1600余条,熟料生产能力18.9亿吨,水泥生产能力突破34亿吨,达到新的高峰。近十年来,水泥行业取得长足发展,2013年水泥产量是2003年的2.8倍,主营业务收入是2003年的5.3倍,但水泥产能也在不断扩大,产能过剩问题逐渐凸显。虽然近几年在政府相关部门、行业协会及水泥企业的共同努力下,遏制水泥行业产能过剩工作初显成效,但全行业化解产能工作仍面临较大压力。

一、2003~2013年水泥行业发展情况分析

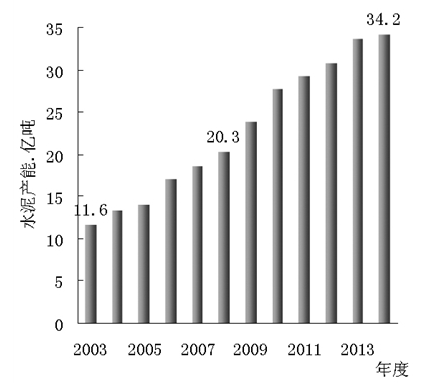

1.我国水泥产能变化情况

水泥行业与国家固定资产投资紧密相关, 2003~2012年全国固定资产投资增速均保持在20%以上,水泥产能随之不断扩大。在此期间,虽然产能增速起伏较大,但十年内平均增速达到12.2%,尤其是2009、2010年,水泥产能增速连续两年超过15%(图1),2012年底突破30亿吨,到2014年上半年超过34亿吨(图2),固定资产投资快速增长直接刺激了水泥产能的持续扩张。

图1 全国固定资产投资及水泥产能增速变化情况

图2 2003年以来全国水泥产能变动情况

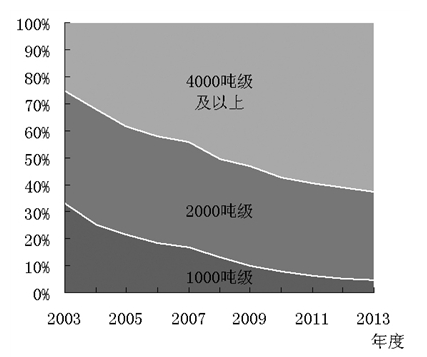

2.水泥产业结构变动情况

2003年,我国新型干法生产线处于初级发展阶段,新型干法熟料生产能力比重不到全国熟料总产能的20%,其中4000吨及以上生产线实际运营能力仅占新型干法总运营能力的25.2%,新型干法生产线平均日产规模1800吨。十年来,随着我国新型干法技术的逐渐成熟、技术水平的不断提高以及水泥产业化进程的不断推进,新型干法技术得到长足发展,到2013年末,新型干法熟料产能占全国熟料总产能的比重已超过95%,4000吨及以上生产线实际运营能力所占比重已超过全国新型干法熟料总运营能力的60%,其中10000吨级生产线有11条,新型干法生产线平均日产规模达到3300吨。今年上半年投产的19条新型干法生产线中,4000吨及以上有15条,设计能力占新增设计能力的87.4%,水泥生产线大型化趋势愈加明显(图3)。

图3 2003~2013年年末实际运营新型干法生产线日产规模构成情况

2003~2013年水泥制造业固定资产投资平均累计增速30.8%,规模以上水泥生产企业数量大幅增加。产能的快速增长加大了水泥企业间的市场竞争,企业的兼并重组和规模化扩张速度随之加快,水泥生产技术水平进一步提高,产能较大、技术水平较高的大企业集团的数量也在增加。2007年末生产规模超过1000万吨的企业集团有11家,熟料生产能力占实际运营能力的20.3%,水泥占36.0%;目前年产规模超过1000万吨的企业集团达到31家,熟料产能占实际运营能力的65.2%,水泥占47.7%;目前统计的水泥建设项目中,属于大企业集团的熟料和水泥设计产能比重均已超过40%,大企业集团的水泥生产能力继续扩大,水泥产业逐步实现规模化升级,开始了从数量规模型向质量效益型转变。

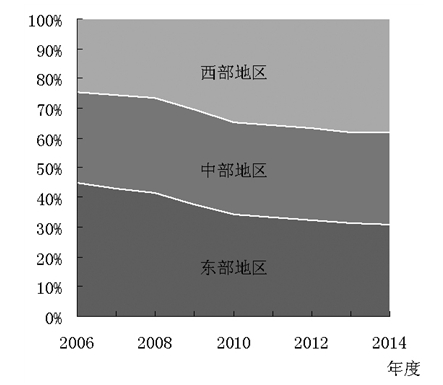

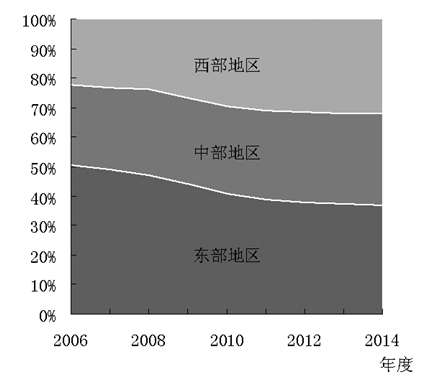

3.水泥产业布局变动情况

随着国家西部大开发和中部崛起战略的不断推进,政府对中西部地区投资逐渐加大,从“十五”开始,水泥产业出现明显的向中西部地区转移趋势(图4、图5)。2006年东部地区水泥熟料产能占全国熟料总产能的45.1%,水泥产能占50.6%,超过全国的一半;到今年上半年,东部地区熟料比重下降到31.0%,水泥产能下降到37.1%,中、西部熟料比重分别比2006年末提高0.8和13.5个百分点,水泥产能比重分别提高3.8和9.7个百分点。目前统计的水泥熟料生产线建设项目中,中西部地区建设项目设计能力占建设项目设计总能力的近90%,水泥产业向中西部地区转移步伐仍在继续。

图4 历年水泥熟料产能分地区比重变化情况

图5 历年水泥产能分地区比重变化情况

二、水泥行业发展过程中面临的主要问题

1.水泥产业发展模式转变相对缓慢

二十世纪以来,我国经济增长方式逐渐由粗放型增长方式向集约型增长方式转变,国民经济转型步伐加快。而我国水泥产业由于发展较晚,目前仍以数量规模型发展模式为主,虽然已开始向质量效益型发展方式转变,但转变速度仍未跟上国民经济转型步伐。

转型速度的差异化,使水泥产业面临的社会化压力逐渐凸显:一是产业附加值较低,大部分企业仍以供应水泥产品为主,产业链发展模式还未充分建立,市场竞争手段单一,市场机制对产业的优化作用得不到充分发挥;二是资源、能源瓶颈问题对行业发展的制约作用不断放大,脱硫、脱硝等技术的升级和设备的更新、购置及能源成本的不断上升都刚性提升了水泥企业的生产成本;三是行业科研投入不足,信息化和工业化深度融合进程缓慢,“两化融合”对水泥产业和水泥产业中低附加值环节的改造作用以及对水泥产业转型升级的推动作用还远没有充分发挥;四是水泥窑协同处置垃圾焚烧技术还没有大范围应用,其对水泥工业产业功能转变的推动作用还远未发挥,水泥产业作为社会循环经济节点的地位还没有完全显现。

2.行业同质化竞争拖缓产业转型步伐

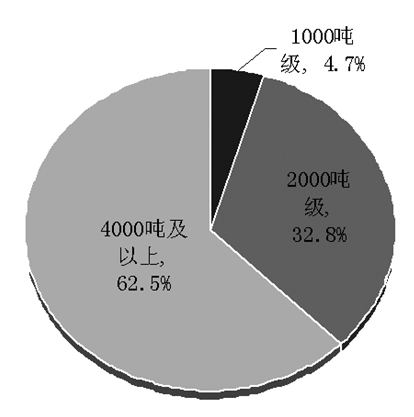

由于水泥产业的规模数量型发展方式,低水平生产线仍然存在,同质化、重复性建设还在发生,水泥行业技术性投资比例相对较低。到目前为止,4000吨级以下的水泥熟料生产线生产能力仍占全国新型干法总产能的37.1%(图6),产业仍然存在较大升级空间;据跟踪统计,截止到2014年上半年,新型干法水泥熟料生产线建设项目仍有近240个,熟料生产能力2.8亿吨,水泥生产能力3.4亿吨,重复性建设项目进一步加大了水泥行业产能过剩压力。

图6 2014年上半年水泥熟料生产线日产规模结构分析

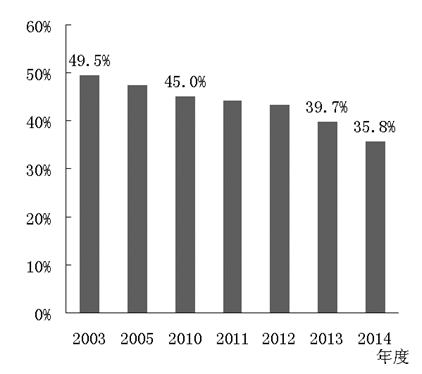

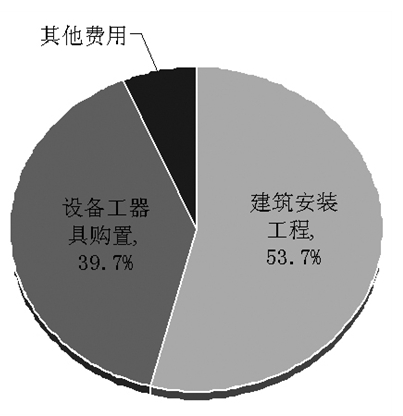

同“十五”相比,水泥制造业固定资产投资用于购置工器具设备的比例出现下降(图7),“十五”末期,用于购置工器具设备的投资占行业投资的47.5%;2013年末这一比例下降到39.7%,建筑安装工程投资占到投资总额的53.7%,水泥行业投资目前仍然以规模扩展为主,而技术性投资不足(图8),拖缓了水泥转型升级步伐。

图7 水泥固定资产投资中用于工器具购置投资比重

图8 2013年末水泥固定资产投资构成

3.产能过剩已成为影响水泥行业经济效益的主要因素

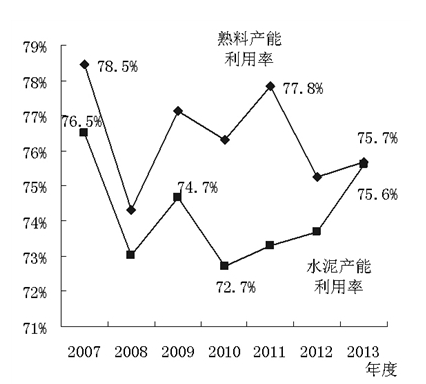

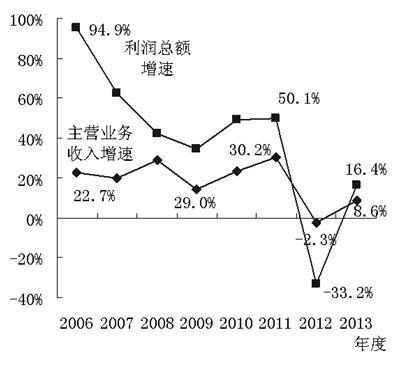

随着2003年以来固定资产投资的稳定增长,水泥行业迎来高速发展期,主营业务收入及利润增速均保持高位,直至2011年达到行业历史顶点,是年水泥主营业务收入和利润总额增速分别达到30.2%和50.1%,销售利润率15.3%,与此同时水泥产能也达到近30亿吨。由于水泥产能扩展速度较快,2007年以后水泥产能利用率开始出现下降(图9),但由于市场需求旺盛,水泥行业整体效益仍然保持增长;2010年以后随着国家固定资产投资的持续放缓,水泥市场需求走弱,到2012年市场供需矛盾凸显,水泥价格下降,行业效益下滑,2012年全年及2013年上半年行业运行保持低位徘徊,直到2013年下半年才开始出现恢复性增长(图10),水泥产能绝对过剩已是不争的事实,而且已经严重影响水泥行业经济运行。

图9 2007~2013年熟料及水泥产能利用率

图10 2006~2013年水泥制造业经济效益指标变动情况

4.水泥产业效益成本不断加大

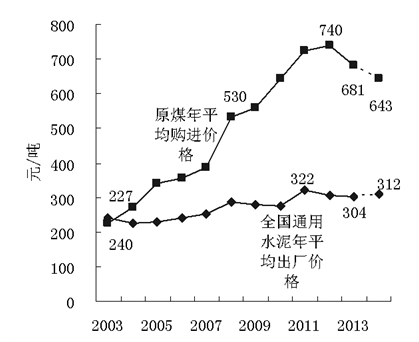

2003年全国水泥通用平均出厂价格226.6元/吨,与原煤平均价格基本持平,2003~2013年间,水泥平均价格波动上行,但上涨幅度远低于原煤购进价格的增幅。2013年全国通用水泥平均出厂价格304.3元/吨,比2003年上涨34.3%,同一时期煤炭价格上涨183.9%(图10),工业用电年平均购进价格增长32.0%,水泥产品的能源成本在这一时期持续增加;同时随着环保标准的日益严格,企业在环保设备配套和技术升级方面必将加大投入,但就目前情况看,市场供需仍不平衡,水泥价格难有大幅上涨趋势,水泥效益成本仍有增加可能。

三、措施建议

1.化解产能工作应做好长期准备,坚持不懈推进

自2009年国发[38]文以来,通过政府部门、行业协会及水泥企业的不断努力,行业内对产能过剩已逐渐统一认识,遏制产能工作已初显成效,但产能过剩问题远未根本解决。从宏观市场来看,去年11月份全国固定资产投资累计增速降至20%以下,今年以来一直低于18%,且持续放缓,宏观市场对水泥需求将会持续弱化;目前,全国水泥产能已突破34亿吨,近240条熟料生产线建设项目设计产能达3亿多吨,水泥产能将会空前巨大,水泥行业产能过剩现象将会在相当长一段时间内存在,化解产能过剩工作需要坚持不懈。

图11 2003年以来水泥出厂价格及原煤购进价格变动情况

2.加快推进产业布局调整,优化产业结构仍是水泥行业发展的最终目的

仅就市场供需,继续淘汰落后产能,遏制新增产能,控制产能总量是必然方向,但考虑到目前水泥产业分布及结构仍不尽合理,完善产业布局,持续优化结构仍应是当前各项工作的主要落脚点。

第一,要防止产能区域性过剩加剧。目前水泥产业正按照国家产业规划逐渐向中西部地区转移,中西部地区水泥比重逐渐增大,2013年底,中西部地区产能已达到21亿吨,超过全国水泥产能的60%,但随着产能的扩大,中西部地区的水泥产能利用率也逐渐降低,2013年中西部地区水泥产能利用率74.6%,低于全国平均水平。因此,在水泥产业转移过程中要考虑当地的市场容量,在继续推进水泥产业布局不断完善的同时,也要关注区域市场的供需是否平衡,控制区域产能过剩加剧风险。

第二,要引导加强行业企业自律。不可否认,水泥大企业集团的扩张及其带来的水泥产业规模化和产业化发展起到了积极作用,但客观来讲其对水泥产能总量增加也起到了推动作用。目前,水泥熟料生产线建设项目中属于水泥大企业集团的有80多条,绝大部分是4000吨级或以上生产线,设计产能超过建设项目总产能的60%。在当前形势下,水泥大企业集团应该从整个行业出发,发挥行业责任感,树立起遏制产能过剩的意识,率先控制产能增加速度,积极主动推进化解过剩产能工作,以保证整个水泥行业的健康发展。

第三,要加快淘汰落后产能,有效推动现有水泥产业整合。由于我国水泥产业起步较晚,且发展较不平衡,目前部分地区仍存在小规模、分散化经营局面,水泥产业整合空间依然存在。呼吁地方政府相关部门能够从大局出发,加大淘汰相关政策中规定的落后产能的力度,尤其是在水泥生产线审批权归口地方政府的情况下,更要严把准入关,从优化存量入手,充分利用产业提升空间,合理整合和替换现有产能,有效促进水泥产业合理规划,整体提高水泥产业技术水平。

第四,要加大产业技术创新投入。经过十多年的快速发展,目前我国水泥工艺技术和工程技术已经比较成熟,进入世界先进行列,但是与世界领先水平相比还有一定差距。从长远看,我国水泥工业的发展将面临来自资源、能源和环境等方面的约束,因此水泥工业要未雨绸缪,加强在基础理论、节能减排、协同处置废弃物技术以及其他具有行业共性等方面的研究,利用科技创新减少效益成本,促进产业升级,达到创新驱动结构调整的目的。

第五,要充分利用环保机制倒逼产业升级。随着国家和社会对环保工作的关注越来越大,政府相关部门及行业组织陆续修订了部分水泥行业标准,提高行业排放指标,目前大部分企业已经通过安装尾气处理装置,达到行业标准,但仍有部分企业为了节省成本阴奉阳违,扰乱了正常的市场竞争环境。因此要严格督促行业加强环保技术投入,提高行业技术准入门槛,充分利用环保机制倒逼产业升级。