海螺水泥(600585.SH)摊上麻烦事,在年报披露后不久被起底亿元罚单。近日有媒体爆料,海螺水泥下属6家子公司因涉嫌行业垄断于2022年被处以近1.06亿元行政处罚一事在年报中匿而未披。

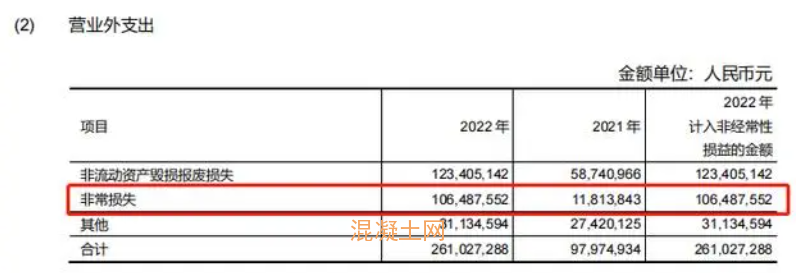

年报中营业外支出项目下的非常损失较2021年激增8倍至10648.76万元。其中是否涵盖了行政处罚金额?巨额罚金未予以披露的原因是什么?记者致电海螺水泥,相关工作人员以信披人员不在,对具体细节不清楚为由结束了通话。

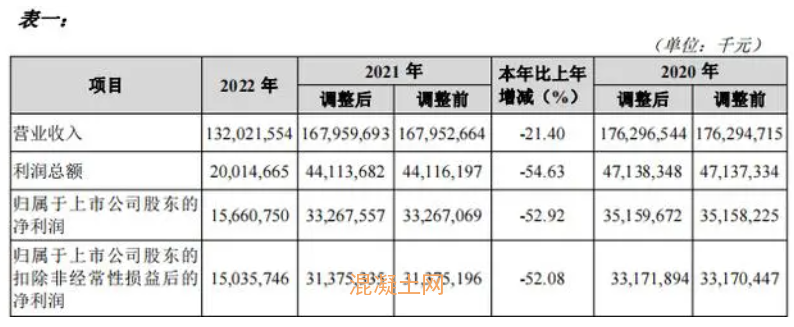

需求减弱叠加成本高涨,海螺水泥2022年归母净利润遭遇“腰斩”,退至6年前水平。面对2023年水泥和熟料净销量3.07亿吨的目标,海螺水泥能否顺利完成目前仍需观望。

二级市场方面,4月19日海螺水泥以28.5元/股平开,随后迅速走低。截至收盘,报收27.97元/股,跌幅1.86%,市值较前一日缩水约28亿元。

串通涨价“吃”罚,年报未予披露

2022年7月,一纸处罚决定书为如今的风波埋下了导火索。

陕西省市场监督管理局官网显示,在国家市场监督管理总局的指导下,陕西省市场监督管理局依据《反垄断法》,对陕西省水泥协会组织13家水泥企业达成并实施垄断协议的违法行为作出行政处罚,共处罚款约4.51亿元。

时间拉回到2019年5月,陕西省市场监督管理局(以下简称“陕西市监局”)从多个途径收到反映陕西省水泥协会组织本行业企业联合涨价的举报。经查明,2017年7月至2019年3月,包括海螺水泥在内的5家水泥品牌有关负责人在陕西省水泥协会组织或自发组织的行业会议、聚会、微信聊天等活动中,至少4次商议水泥产品的销售价格,并就统一上调水泥销售价格的时间和幅度达成一致。13家涉案企业均为销售尧柏、盾石、声威、华山、海螺5个水泥商标的经营者,销售区域主要分布在陕西省关中区域的西安、宝鸡、咸阳、铜川、渭南等5市。

其中,2018年10月29日,海螺水泥有关负责人召集陕西省水泥协会及另外4家水泥品牌有关负责人,在西安市凤城十一路附近茶秀商谈价格上调事宜,并达成从10月30日起各品种水泥上调30元/吨的共识。

多次上调水泥售价的行为违反了《反垄断法》第十三条第一款第(一)项的规定,属于具有竞争关系的经营者达成并实施“固定或者变更商品价格”垄断协议的违法行为。

被处以罚款水泥企业中,海螺水泥6家子公司占据了近半数量,分别为礼泉海螺水泥有限责任公司、乾县海螺水泥有限责任公司、陕西铜川凤凰建材有限公司、宝鸡市众喜金陵河水泥有限公司、宝鸡众喜凤凰山水泥有限公司、千阳海螺水泥有限责任公司。根据处罚决定书,以上子公司分别被处以2018年销售额3%的罚款,合计近1.06亿元。

对于亿元罚单的情况,海螺水泥并未通过公告或年报对外界披露。不过合并利润表中营业外支出激增,较2021年同比增长了166.42%,达到2.61亿元。其下属的非常损失项目为10648.76万元,较2021年的1181.38万元增加了约8倍。

河南泽槿律师事务所主任付建认为,非常损失是由于非常事故所引起的各项损失。如因遭受火灾、水灾、风灾等发生的流动资产和固定资产的毁损,造成停工损失、善后清理费用等。上市公司因涉嫌垄断被行政处罚,缴纳的罚金应当计入营业外支出的罚款支出,而不应当计入非常损失。通过对比,公司的罚款金额与非常损失项几乎吻合,不排除两者是同一笔款项。但如果公司故意将这部分罚款计入非常损失,以此逃避信息披露的,可能涉嫌财物造假,根据《证券法》的规定,应当承担相应的法律责任。

年报中仅披露了子公司北固海螺因检修过程中未采取有效抑尘措施,被镇江市生态环境局处以行政罚款2万元的情况。令人疑惑的是,为何海螺水泥面对巨额罚款却轻描淡写,此举是否符合信披规范?

付建继而表示,由于罚款金额巨大,可能会对企业经营造成影响,然而公司却未在其年报等公告中披露相关信息,显然违反了法律规定的披露义务。根据《上市公司信息披露管理办法》规定,信息披露义务人应当及时依法履行信息披露义务,披露的信息应当真实、准确、完整,简明清晰、通俗易懂,不得有虚假记载、误导性陈述或者重大遗漏。对于上市公司来说,违反信息披露义务不仅会受到监管处罚,同时也会侵害投资者的合法权益。

高成本承压,2023年目标仍存挑战

海螺水泥主营业务为水泥、商品熟料、骨料及混凝土的生产、销售。产品广泛应用于铁路、公路、机场、水利工程等国家大型基础设施建设项目,以及城市房地产开发、水泥制品和农村市场等。

受宏观经济下行压力加大、房地产市场持续走弱等因素影响,全国水泥市场需求明显收缩,2022年全国水泥产量21.3亿吨,同比下降10.5%。市场需求持续低迷叠加供给增加,使得全年水泥价格高开低走,煤炭等能源价格大幅上涨推升成本高企,在量价齐跌、成本高涨的双向挤压背景下,水泥行业效益下滑。

海螺水泥也未能顶住压力。年报数据显示,海螺水泥2022年实现营收1320.22亿元,同比下滑21.4%;实现归母净利润156.61亿元,同比下滑52.92%;实现扣非归母净利润150.36亿元,同比下滑52.08%。

分产品来看,主营业务产品毛利率普遍下滑。自产品42.5级水泥毛利率、32.5级水泥毛利率、熟料毛利率同比分别下降15.55个百分点、17.12个百分点、11.5个百分点。骨料及机制砂综合毛利率为60.29%,同比下降5.4个百分点;商品混凝土综合毛利率14.56%,同比下降4.58个百分点。仅贸易业务上升0.11个百分点。

煤炭和电力在水泥熟料生产成本中占比较高,受煤炭价格及电价上涨影响,2022年水泥熟料综合成本同比上升13.31%。其中,燃料及动力单位成本为144.54元/吨,占综合成本的比重为62.73%,同比增加7.29个百分点,是原材料单位成本的三倍。

面对市场端与成本端压力,海螺水泥2023年计划全年水泥和熟料净销量3.07亿吨。2022年海螺水泥水泥和熟料实际净销量为3.1亿吨,较2021年同比下降24.12%。

海螺水泥总经理李群峰此前在业绩说明会表示,综合考虑基建、地产和农村市场的需求结构,预计2023年水泥需求将保持平稳或略有增长。

不过2023年风险犹存,水泥行业对建筑行业依赖性较强,与固定资产投资、房地产投资增速关联度较高。此外,“双碳”的推进将促使水泥行业不断加大减碳技术研发投入,在推动可持续发展的同时将增加生产运行成本。当前煤炭价格仍处高位,一旦再度大幅上涨,势必将进一步压缩利润空间。