3月30日消息,一诺威(834261)将于4月3日在北交所上市,同日从新三板摘牌。据介绍,公司是聚氨酯原材料及 EO、PO 其他下游衍生物系列产品规模化生产企业,2022年营收达到63亿元,可在北交所上市企业中排至前五。

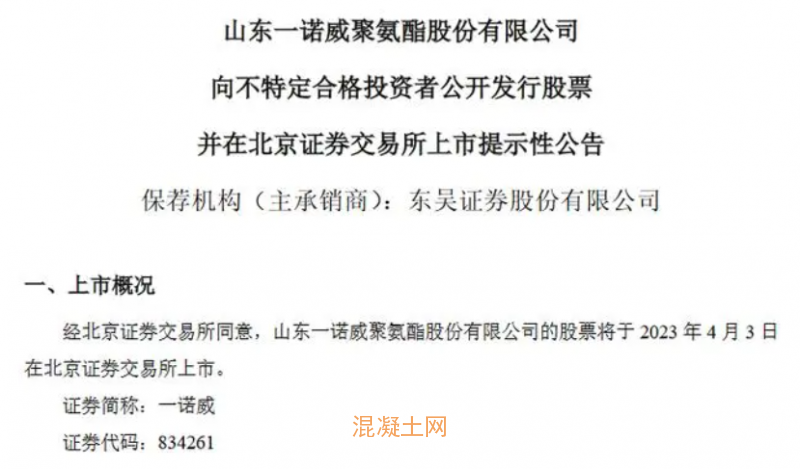

资料显示,一诺威发行价为10.81元/股,发行市盈率为13.99倍,公开发行股票数量为2993.2748万股(超额配售选择权行使前),募资约3.24亿元,用于年产34万吨聚氨酯系列产品扩建项目。

战略配售方面,公司引入6家战投,包括东吴证券一诺威员工参与北交所战略配售集合资产管理计划、苏州华邦创世投资管理有限公司、滨州坤蓝股权投资合伙企业(有限合伙)、南京磊垚创业投资基金管理有限公司等。

网上发行环节,有效申购倍数为29.88倍,冻结资金49亿元,最终2.2万户投资者获配股票,中签率为3.35%。网下,南方基金、西部利得基金、平安证券、东北证券、南京证券等参与配售。

挖贝研究院资料显示,一诺威主要从事聚氨酯原材料及EO、PO其他下游衍生物系列产品的研发、生产与销售及承接塑胶跑道等体育场地工程的施工。

据介绍,公司自主研发并掌握了多项聚氨酯材料生产及应用核心技术,形成自主创新技术体系。并且,已获授权并在有效期内的发明专利达到420余项,还主持或参与起草了20项国家标准及多项行业标准并取得40余项省、市级科技成果鉴定。

业绩方面,2022年,公司营业收入63亿元,归母净利润为1.92亿元,扣非后归母净利润为1.86亿元。数据显示,一诺威2022年营收规模可在北交所上市企业中排到前五,净利润规模排在前十。