中国建材发布2019年业绩,公司实现营业收入2534亿元人民币(单位下同),同比增长15.7%;权益持有人应占利润109.74亿元,同比增长38.4%;基本每股收益1.301元;拟每股派0.350元(含税)。公告称,收入增长是由于集团水泥分部、工程服务分部及新材料分部的收入增加。公司净利润率则由2018年的3.6%上升至2019年的4.3%。

2019年,中国建材水泥熟料销量391百万吨,同比增长6.0%;商品混凝土销量112百万立方米,同比增长16.5%;骨料销量5,238万吨,同比增长48.5%;石膏板销量1,966百万平方米,同比增长5.2%;玻璃纤维销量2.48百万吨,同比增长12.1%;风电叶片销量10,829兆瓦,同比增长34.7%;工程服务收入人民币40,376百万元,同比增长18.1%。

水泥部分如下:

2019年,国民经济发展质量稳步提升,主要预期目标较好实现,固定资产投资额在高基数上继续保持平稳,基建补短板项目加强,房地产投资维持较高水平,对水泥需求提供了较强支撑。全国熟料总产量15.2亿吨,创历史新高,同比增长6.8%;水泥总产量23.5亿吨,同比增长4.9%。尽管南强北弱格局仍旧存在,但南部区域保持高位稳定增长,北部地区需求逐步改善。(数据源:国家统计局)

2019年,中央坚持打好污染防治攻坚战,坚持方向不变、力度不减,突出精准治污、科学治污、依法治污,新一轮环保督查全面启动,以大环保的视野来推动督察工作向纵深发展;生态环境部根据预警期间的重污染天气,对水泥熟料生产线等进行不同的停产限制;严肃产能置换,工信部对产能置换情况进行实地督导检查,并明确已停产两年或三年内累计生产不超过一年的水泥熟料生产线不能用于产能置换;2019年10月1日起,正式取消PC32.5R水泥。错峰生产、环保限产、重污染天气停产、矿山整治、运输超载治理等环保政策的实施,有效调节供给,2019年行业利润1,867亿元,同比增长19.6%,继续保持温和增长态势。但行业产能过剩矛盾没有根本解决,去产能任务艰巨,供给侧结构性改革仍是主要任务。(数据源:国家统计局,生态环境部,工信部,国家标准化管理委员会,数字水泥)

2019年,公司积极应对需求平台期、产能过剩、环保收紧、原材料资源价格上涨、运输管控趋严的挑战,深入推进水泥行业供给侧结构性改革,落实错峰生产、淘汰落后、限制新增,推动产能置换政策完善;落实PC32.5R水泥取消,推动产品标准提升;持续推进「三精管理」,深化经营精益化、管理精细化、组织精健化;科技创新助推「四化」转型,采购招标在线化率、采购效率提升;大力推进「水泥+」模式,优化水泥和商混布局,加快骨料业务发展。截至2019年底,水泥产能为5.21亿吨。

非控制性权益应占利润

非控制性权益应占利润由2018年的人民币4,977.5百万元增加至2019年的 人民币6,284.3百万元,增幅为26.3%,主要原因是由于本集团水泥分部、 工程服务分部的营业利润有所上升所致,但部分被新材料分部的营业利润下降所抵销。

本公司权益持有者应占利润

本公司权益持有者应占利润由2018年的人民币7,931.7百万元增加至2019 年的人民币10,974.2百万元,增长38.4%,净利润率由2018年的3.6%上升至 2019年的4.3%。

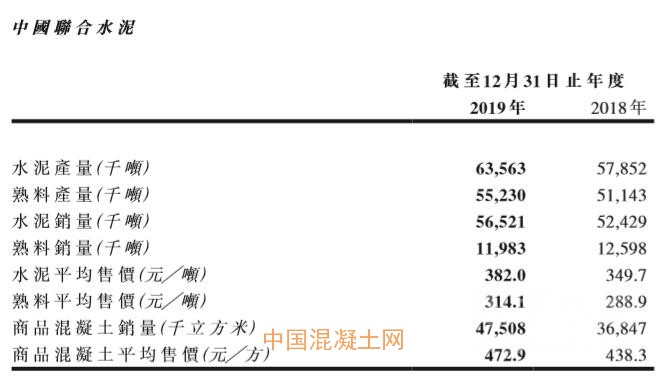

中国联合水泥

收入

本集团中国联合水泥的收入由2018年的人民币39,153.1百万元增加至 2019年的人民币49,763.2百 万 元,增 幅 为27.1%,主要原因是由于水泥产 品和商品混凝土的平均售价上升以及销量增加所致。

销售成本

本集团中国联合水泥的销售成本由2018年的人民币26,914.4百万元增加 至2019年的人民币34,386.6百万元,增幅为27.8%,主要原因由于是水泥产 品和商品混凝土的销量增加以及原材料价格上升所致。

毛利及毛利率

本集团中国联合水泥的毛利由2018年的人民币12,238.7百万元增加至 2019年的人民币15,376.6百 万 元,增 幅 为25.6%,本集团中国联合水泥的 毛利率由2018年的31.3%下降至2019年的30.9%,主要原因是由于原材料 价格上升所致,但部分被水泥产品和商品混凝土的平均售价上升所抵销。

营业利润

本集团中国联合水泥的营业利润由2018年的人民币5,196.5百万元增加至 2019年的人民币5,523.0百万元,增幅为6.3%,本集团中国联合水泥的营 业利润率由2018年的13.3%下降至2019年的11.1%,主要原因是由于毛利 率下降和物业、厂房及设备和商誉以及应收款项减值拨备增加所致。

中国联合水泥紧抓供给侧结构性改革,合理调配错峰生产与市场需求的矛盾,促进行业和谐生态环境建设;实现「水泥+」协同经营,有机结合水泥、商混、骨料业务的产业链优势,发挥效益最大化,提升市场影响力;成功推进同力水泥项目合作,巩固核心利润区建设。

压减和降本增效成效显著,降低应收账款、提高货款回收率;保持合理库存水平,切实降低原燃材料库存资金占用;深度推进物资集采平台建设,全面展开网上集中采购,有效降低采购成本;实施「超额利润分享」和薪酬优化方案,充分调动员工积极性。

全力推进「水泥+」,骨料项目建设取得阶段性成果,探索一体化经营模式,「水泥+」业务利润贡献攀升;瞄准科技创新发展方向,积极推进智能化工厂建设;推进协同处置项目建设,处置能力增强。截至2019年底,水泥产能为1.06亿吨。

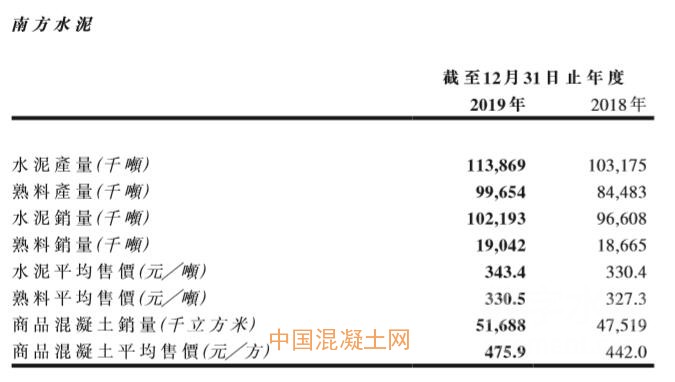

南方水泥

收入

本集团南方水泥的收入由2018年的人民币59,029.6百万元增加至2019年 的人民币66,028.3百万元,增幅为11.9%,主要原因是由于水泥产品和商 品混凝土的平均售价上升以及销量增加所致。

销售成本

本集团南方水泥的销售成本由2018年的人民币39,265.1百万元增加至 2019年的人民币43,506.0百 万 元,增 幅 为10.8%,主要原因是由于水泥产 品和商品混凝土的销量增加所致。

毛利及毛利率

本集团南方水泥的毛利由2018年的人民币19,764.5百万元增加至2019年 的人民币22,522.4百 万 元,增 幅 为14.0%,本集团南方水泥的毛利率由 2018年的33.5%上升至2019年的34.1%,主要原因是由于水泥产品和商品 混凝土的平均售价上升所致。

营业利润

本集团南方水泥的营业利润由2018年的人民币8,864.1百万元增加至2019 年的人民币10,879.1百万元,增幅为22.7%,本集团南方水泥的营业利润 率由2018年的15.0%上升至2019年的16.5%,主要原因是由于毛利率上升, 政府补贴增加所致,但部分被商誉减值拨备增加所抵销。

南方水泥坚持以供给侧结构性改革为主线,坚定推进错峰生产,落实PC32.5R取消;以熟料资源区域统筹为核心,巩固大小窑对接、熟料置换和跨区域调配,妥善引导北方熟料南下,多策略组合应对国外进口产品冲击;不断优化资源分配和市场结构,积极开拓核心市场和重点工程市场。

深入推进精益生产,降低煤耗、电耗;深入推进采购管理精细化,发挥规模优势和招采平台寻源优势,加强战略客户中长期合作;深入推进财务基础管理标准化、资金集中管理和财务创效;继续完善分配与激励制度。

加快推进水泥优化升级项目落地,不断优化市场布局和资源分配,加快技术升级和去产能;探索「骨料+商混+水泥」一体化营销模式,有序发展骨料业务,持续推进商混优化升级和环保技改工作,进一步强化核心利润区建设。截至2019年底,水泥产能为1.41亿吨。

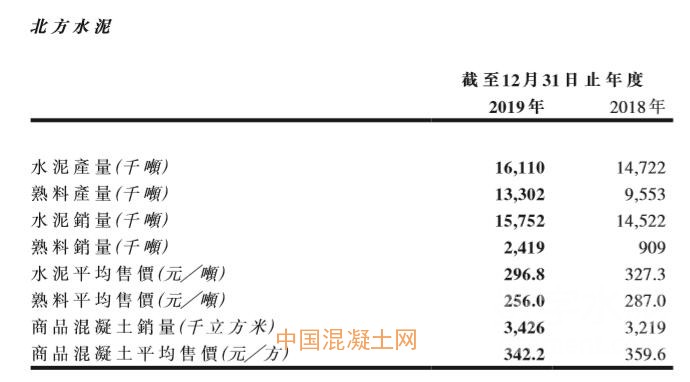

北方水泥

收入

本集团北方水泥的收入由2018年的人民币6,171.6百万元上升至2019年的 人民币6,467.0百万元,增幅为4.8%,主要原因是由于水泥产品和商品混 凝土的销量增加所致,但部分被水泥产品和商品混凝土的平均售价下 降所抵销。

销售成本

本集团北方水泥的销售成本由2018年的人民币4,532.4百万元增加至2019 年的人民币5,140.1百万元,增幅为13.4%,主要原因是由于水泥产品和商 品混凝土的销量增加以及原材料价格、煤价上升所致。

毛利及毛利率

本集团北方水泥的毛利由2018年的人民币1,639.2百万元减少至2019年的 人民币1,326.9百万元,降幅为19.1%,本集团北方水泥的毛利率由2018年 的26.6%下降至2019年的20.5%,主要原因是由于水泥产品和商品混凝土 的平均售价下降以及原材料价格和煤价上升所致。

营业利润

本集团北方水泥的营业利润由2018年的人民币-835.0百万元减少至2019 年的人民币-870.5百 万 元,本 集 团 北 方 水 泥 的 营 业 利 润 率 为-13.5%,与 2018年持平,主要原因是由于毛利率下降的同时,按公允价值于损益账 确认的金融资产公允价值变动净收益有所增加所致。

北方水泥积极应对供需矛盾突出的严峻形势,严格执行错峰生产;调整策略,紧抓重点工程,力争份额和销量保持合理水平;积极开拓熟料外销市场,组织协调南下熟料的发运,缓解东北市场压力。

推进组织精健化,抓好「2422」压减,持续减少应收账款、存货;推进管理精细化,细化生产管理,加强供应管理,降低成本;推进经营精益化,落实区域去产能平台工作。

积极开展新品种水泥研制工作,低碱水泥、油井水泥等新品种水泥已量产并广泛应用于各大项目。截至2019年底,水泥产能为3,690万吨。

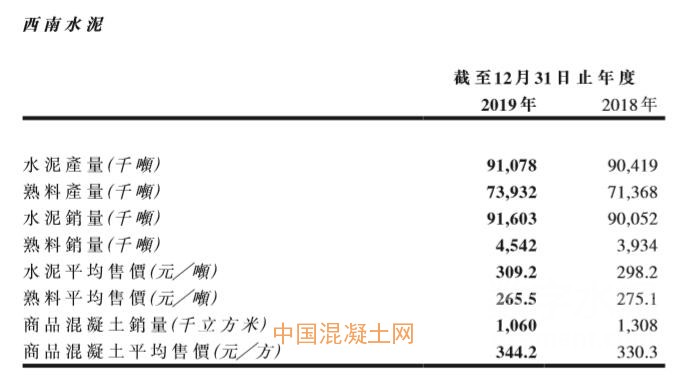

西南水泥

收入

本集团西南水泥的收入由2018年的人民币28,365.2百万元增加至2019年 的人民币29,891.6百万元,增幅为5.4%,主要原因是由于水泥产品和商品 混凝土的平均售价上升以及水泥产品的销量增加所致,但部分被商品 混凝土的销量减少所抵销。

销售成本

本集团西南水泥的销售成本由2018年的人民币20,814.5百万元增加至 2019年的人民币21,001.9百万元,增幅为0.9%。主要原因是由于水泥产品 的销量增加所致,但部分被商品混凝土的销量减少所抵销。

毛利及毛利率

本集团西南水泥的毛利由2018年的人民币7,550.7百万元增加至2019年的 人民币8,889.7百万元,增幅为17.7%,本集团西南水泥的毛利率由2018年 的26.6%上升至2019年的29.7%,主要原因是由于水泥产品和商品混凝土 的平均售价上升所致。

营业利润

本集团西南水泥的营业利润由2018年的人民币4,347.0百万元减少至2019 年的人民币3,546.5百万元,降幅为18.4%,本集团西南水泥的营业利润率 由2018年的15.3%下降至2019年的11.9%,主要原因是由于物业、厂房及设 备和商誉减值拨备增加所致,但部分被毛利率上升所抵销。

西 南 水 泥 推 动 供 给 侧 结 构 性 改 革,倡 导 减 量 发 展,落 实 错 峰 计 划 及 PC32.5R水泥取消;坚持「价本利」经营理念,深化市场竞合机制,实现市 场效益最大化;全面推行营销集中管控,统筹调度产销,细分市场,推 动熟料与水泥价格联动。

以精益生产为抓手,聚力「系统优化、指针改善、设备可靠」,运营质量提升;紧盯资金预算平衡,深化资金集中管控和税收筹划;着力推动「互联网+」 精准采购和减少库存,实现经销商在线订货。

转型升级加快推进,贵州遵义赛德智能示范生产线投产运行;积极探索 「水泥+商混+骨料」全产业链运营,以矿产资源获取为前提,科学布局;加强矿山科学规划与开采管理,全面推进绿色矿山、数字化矿山建设;推进嘉华特种水泥以轻资产运营模式,稳步提升市场份额。截至2019年底, 水泥产能为1.22亿吨。

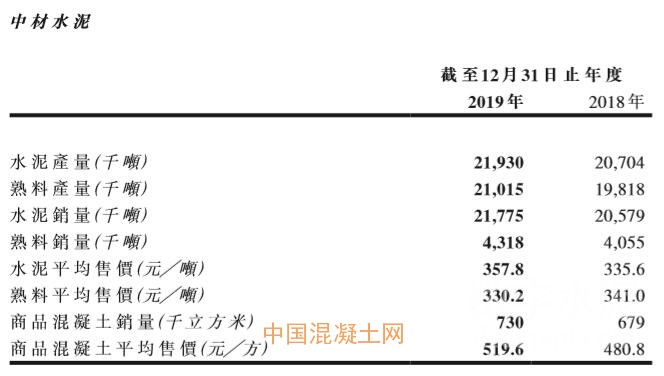

中材水泥

收入

本集团中材水泥的收入由2018年的人民币8,991.4百万元增加至2019年的 人民币10,043.6百万元,增幅为11.7%,主要原因是由于水泥产品和商品 混凝土的平均售价上升以及销量增加所致。

销售成本

本集团中材水泥的销售成本由2018年的人民币5,789.7百万元增加至2019 年的人民币6,077.1百万元,增幅为5.0%,主要原因是由于水泥产品和商 品混凝土的销量增加以及原材料价格上升所致。

毛利及毛利率

本集团中材水泥的毛利由2018年的人民币3,201.7百万元增加至2019年的 人民币3,966.5百万元,增幅为23.9%,本集团中材水泥的毛利率由2018年 的35.6%上升至2019年的39.5%,主要原因是由于水泥产品和商品混凝土 的平均售价上升所致,但部分被原材料价格上升所抵销。

营业利润

本集团中材水泥的营业利润由2018年的人民币2,325.5百万元增加至2019 年的人民币2,676.5百万元,增幅为15.1%,本集团中材水泥的营业利润率 由2018年的25.9%上升至2019年的26.6%,主要原因是由于毛利率上升所致, 但部分被研发费用增加所抵销。

中材水泥深入贯彻「价本利」经营理念,全力配合行业供给侧结构性改革, 推动行业健康发展;提升产品质量、服务质量和市场竞争能力,市场份 额和销售价格稳步提高。

优化管理机构,持续推进瘦身健体;系统推进采购管理体系优化升级, 全面进驻电商招标采购平台;推行对标管理体系,加大研发创新和技改 投入,优化生产技术指标。

稳步推动「水泥+」战略实施;有序推进水泥窑协同处置污泥和危废项目;国际化业务取得突破性成果,赞比亚公司市场份额稳步提高。截至2019 年底,水泥产能为2,501万吨。

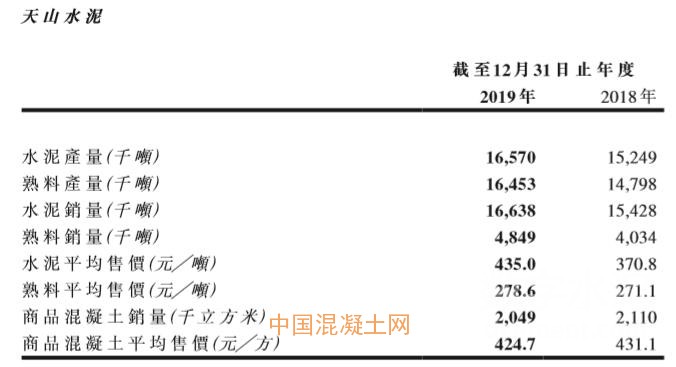

天山水泥

收入

本集团天山水泥的收入由2018年的人民币7,724.6百万元增加至2019年的 人民币9,459.4百万元,增幅为22.5%,主要原因是由于水泥产品的平均售 价上升以及销量增加所致,但部分被商品混凝土的平均售价下降以及 销量减少所抵销。

销售成本

本集团天山水泥的销售成本由2018年的人民币5,047.9百万元增加至2019 年的人民币5,994.1百万元,增幅为18.7%。主要原因是由于水泥产品的销 量增加以及原材料价格上升所致,但部分被商品混凝土的销量减少所抵销。

毛利及毛利率

本集团天山水泥的毛利由2018年的人民币2,676.8百万元增加至2019年的 人民币3,465.4百万元,增幅为29.5%,本集团天山水泥的毛利率由2018年 的34.7%上升至2019年的36.6%,主要原因是由于水泥产品的平均售价上 升所致,但部分被原材料价格上升以及商品混凝土的平均售价下降所抵销。

营业利润

本集团天山水泥的营业利润由2018年的人民币1,634.0百万元增加至2019 年的人民币2,721.7百万元,增幅为66.6%,本集团天山水泥的营业利润率 由2018年的21.2%上升至2019年的28.8%,主要原因是由于毛利率上升,按 公允价值于损益账确认的金融资产公允价值变动净收益增加,物业、厂 房及设备减值拨备减少所致。

天山水泥深入贯彻「价本利」经营理念,坚决落实错峰生产,结合不区域市场特点采取针对性销售策略;探索「大区域销售」策略,稳定核心区域市场形势。

抓「2422」专项压减工作,精简机构,缩短管控链;深化对标管理,生产运行指标持续改进;降低应收账款,改善资产结构,提升资产效益;优化供货商和采购渠道,实施招采分离、集中采购。

加快信息化建设,推动管理智能化,加大绿色和数字化工厂建设力度;以「水泥+」业务为契机,巩固扩展电商平台业务,打造销售新商业模式。截至2019年底,水泥产能为3,866万吨。

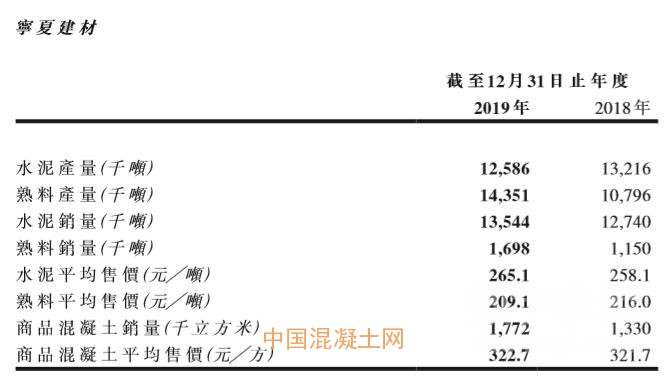

宁夏建材

收入

本集团宁夏建材的收入由2018年的人民币4,067.4百万元增加至2019年的 人民币4,668.6百万元,增幅为14.8%,主要原因是由于水泥产品和商品混 凝土的平均售价上升以及销量增加所致。

销售成本

本集团宁夏建材的销售成本由2018年的人民币2,655.0百万元增加至2019 年的人民币3,004.7百万元,增幅为13.2%,主要原因是由于水泥产品和商 品混凝土的销量增加以及煤价上升所致。

毛利及毛利率

本集团宁夏建材的毛利由2018年的人民币1,412.5百万元增加至2019年的 人民币1,663.9百万元,增幅为17.8%,本集团宁夏建材的毛利率由2018年 的34.7%上升至2019年的35.6%,主要原因是由于水泥产品和商品混凝土 的平均售价上升所致,但部分被煤价上升所抵销。

营业利润

本集团宁夏建材的营业利润由2018年的人民币704.4百万元增加至2019 年的人民币1,052.9百万元,增幅为49.5%,本集团宁夏建材的营业利润率 由2018年的17.3%上升至2019年的22.6%,主要原因是由于毛利率上升以 及修理费减少所致,但部分被物业、厂房及设备和应收款项减值拨备增 加所抵销。

宁夏建材面对区域市场供需矛盾突出的不利局面,深入践行「价本利」理念, 聚焦市场,因地制宜、精准施策。

持续推进采购管理平台应用,开展集采直供,有效实现资源共享和降本 增效;持续推进「信息化」、「智能化」工厂建设,实现全业务电子商务应用;开发利用「我找车」网络货运物流业务平台,创新发展物流商业新模式;以激励机制改革为突破口,改革员工收入分配机制。

持续拓展「水泥+」业务、「油井水泥+固井材料」业务,提高52.5以上等级 水泥比重,提升高端产品的市场份额。截至2019年底,水泥产能为2,100万吨。

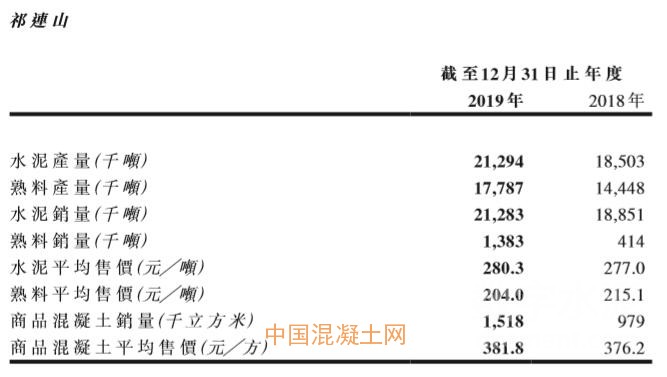

祁连山

收入

本集团祁连山的收入由2018年的人民币5,700.4百万元增加至2019年的人 民币6,837.9百万元,增幅为20.0%,主要原因是由于水泥产品和商品混凝 土的平均售价上升以及销量增加所致。

销售成本

本集团祁连山的销售成本由2018年的人民币3,853.8百万元增加至2019年 的人民币4,391.7百万元,增幅为14.0%。主要原因是由于水泥产品和商品 混凝土的销量增加以及煤价上升所致。

毛利及毛利率

本集团祁连山的毛利由2018年的人民币1,846.6百万元增加至2019年的 人民币2,446.2百万元,增幅为32.5%,本集团祁连山的毛利率由2018年的 32.4%上升至2019年的35.8%,主要原因是由于水泥产品和商品混凝土的 平均售价上升所致,但部分被煤价上升所抵销。

营业利润

本集团祁连山的营业利润由2018年的人民币837.9百万元增加至2019年的 人民币1,560.6百万元,增幅为86.2%,本集团祁连山的营业利润率由2018 年的14.7%增加至2019年的22.8%,主要原因是由于毛利率上升,政府补 贴增加,按公允价值于损益账确认的金融资产公允价值变动净收益增 加所致,但部分被物业、厂房及设备和商誉减值拨备增加所抵销。

祁连山推进供给侧结构性改革,深入践行「价本利」理念,统筹价格、销 量、市场、效益四位一体,有序推动错峰生产、平台管控重点工作,不断 优化市场营销环境。

利用「祁连山泥商城」系统功能,完善营销管理链全程自动化管控;建立 集采物资区域统筹协同采购模式,深化电子采购交易平台功能,强化全 过程成本管控,降低采购成本;落实超额利润分红奖励办法,开展有效激励。

推进「水泥+」,向骨料、机制砂等上游链以及预拌混凝土,预拌砂浆、水 泥基复合材料、混凝土制品等下游链延伸拓展;发挥「祁连山水泥商城」 系统功能,完善营销管理链条全程自动化管控。截至2019年底,水泥产 能为2,800万吨。