栉风沐雨 乘胜追击

更新需求

工程机械为强周期行业,预计未来由于产品更新所引发的行业复苏将持续。

下游拉动

预计2018年,以政府主导的基础设施建设投资将为工程机械行业下游需求的稳定提供一定支撑。

业务布局

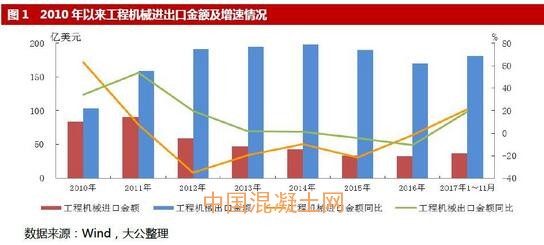

2017年以来,工程机械进出口额增长明显,预计2018年,随着全球经济的回暖和“一带一路”战略的持续推进,工程机械未来海外市场增长预期较好。

环保

环保新规的发布加速高排放设备的淘汰从而提升更新需求,工程机械行业逐渐向智能环保化轨道发展。

流动性压力

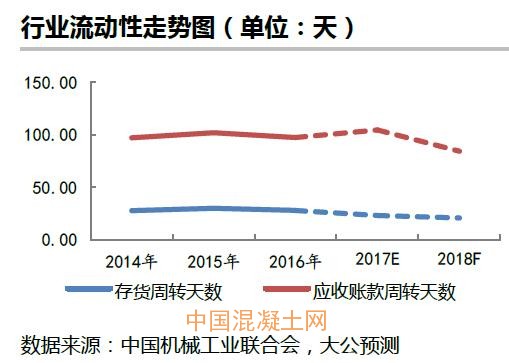

工程机械行业企业仍面临一定的回款风险和去库存压力,随着行业回暖,企业投资活跃,资金需求将大幅增长。

债务负担

工程机械行业发行债券的期限结构均趋于短期化,易导致资产负债期限结构不匹配,流动性风险加大。

工程机械行业发债企业较为集中,此外受行业回暖影响,工程机械行业发债企业整体信用资质较为稳定。

概要

工程机械行业为强周期行业,2017年,房地产投资增速的下降对对混凝土机械及起重机等工程机械产品需求的增长产生一定的压力;采矿业投资的下降对工程机械行业的增长产生一定的抑制作用,然而以政府主导的基础设施建设投资保持了较高速度的增长,为工程机械行业下游需求的稳定提供一定支撑。此外,受益于全球经济的回暖和“一带一路”战略的持续推进,工程机械进出口额增长明显。整体来看,2017年行业盈利情况大幅改善。然而工程机械行业企业仍面临一定的回款风险和去库存压力,随着行业回暖,企业投资活跃,资金需求将大幅增长。工程机械行业发行债券的期限结构均趋于短期化,易导致资产负债期限结构不匹配,流动性风险加大。

预计2018年,工程机械行业整体信用水平将保持稳定。随着工程机械更机需求的大幅增长,行业复苏将进一步持续。以政府主导的基础设施建设投资将为工程机械行业下游需求提供较大的支持;此外随着全球经济的回暖和“一带一路”战略的持续推进,工程机械未来海外市场增长预期较好。环保新规的发布加速高排放设备的淘汰从而提升更新需求,工程机械行业逐渐向智能环保化轨道发展。但由于前期需求透支,企业面临较大的回款风险和去库存压力,随着行业回暖,企业投资活跃,资金需求将大幅增长,因此仍需注意多元化战略实施带来较大的债务和流动性压力;此外企业海外业务增长明显,需警惕汇率变动引发的财务风险。

工程机械为强周期行业,预计未来由于产品更新所引发的行业复苏将持续

工程机械具有强周期性,行业景气度与宏观经济联系紧密。2016年下半年以来,随着挖掘机、压路机销量的大幅回升,工程机械行业逐渐进入复苏期,2017年1~10月,挖掘机总销量为112,475台,同比增长98.21%;装载机总销量74,427台,同比增长47.12%;压路机销量为15,066台,同比增长47.88%;推土机销量为4,890台,同比增长40.44%。

2017年,挖掘机销量快速增长,超过年初20%的增长预期,更新需求成为主要贡献力量。挖掘机更新周期为8~10年,或将于2018~2019年迎来更换高峰。其他机械产品如混凝土机械和汽车起重机的使用寿命较挖掘机长2年左右,因而更换高峰期或将于2020~2021年出现,进而延续工程机械行业的复苏态势。

预计2018年,以政府主导的基础设施建设投资将为工程机械行业下游需求的稳定提供一定支撑

工程机械下游领域包括房地产、铁路及公路建设、水利建设和采矿等,房地产、铁路和公路等基建和采矿业对工程机械的需求分别占比约为40%、35%和15%,其余为制造业投资等。其中房地产对混凝土机械的需求占比约为50%。根据Wind数据,2017年1~11月,房地产业固定资产投资完成额累计值12.81万亿元,同比增长4.20%,增速同比下降2.30个百分点,对混凝土机械及起重机等工程机械产品需求的增长产生一定的压力;2017年1~11月,国家铁路固定资产投资完成额和公路建设固定资产投资完成额累计值分别为6,667亿元和1.98万亿元,分别同比增长-0.45%和21.11%,公路建设固定资产投资完成额同比大幅增长;2017年,水利、环境和公共设施管理业完成固定资产投资8.21万亿元,同比增长21.20%;2017年采矿业投资9,209亿元,同比下降10%,降幅收窄10.40个百分点,仍对装载机等工程机械产品的增长产生较大的压力,其中石油和天然气开采业增长较快,其他如煤炭开采和洗选业、金属和非金属矿采选业投资均大幅下降。

预计2018年,在保持房地产“稳定”的主基调下,混凝土机械等产品增速将趋于稳定;在供给侧改革的驱动下,采矿业投资的放缓将对装载机等产品的增长产生一定的抑制作用。2017年全年基础设施建设完成固定资产投资17.31亿元,增速为14.93%,同比下降0.78个百分点,但仍在较高位置运行,此外《铁路“十三五”发展规划》、《交通基础设施重大工程建设三年行动计划》、《关于加快运用PPP模式盘活基础设施存量资产有关工作的通知》等政策的出台以及雄安新区的建设将加快高铁、公路、机场和桥梁等基础设施建设的快速推进,为工程机械行业下游需求的稳定提供一定支撑。

2017年以来,工程机械进出口额增长明显,预计2018年,随着全球经济的回暖和“一带一路”战略的持续推进,工程机械未来海外市场增长预期较好

2017年以来,受益于全球经济的回暖,国际工程机械市场也出现较好的增长态势,特别是新兴经济体工程机械市场增长约20%。“一带一路”沿线国家与我国工程机械产品贸易相对活跃。由于全球经济回暖以及我国“一带一路”战略的持续推进,2017年1~11月,工程机械累计进出口贸易额为218.04亿美元,其中进口金额37.03亿美元,同比增长21.33%;出口金额181.02亿美元,同比增长19.03%;贸易顺差143.99亿美元,同比扩大22.43亿美元。

随着全球工程机械市场回暖,美国加大基础设施建设,加上国内工程机械企业海外布局逐步深化,未来海外市场增长预期较好。

环保新规的发布加速高排放设备的淘汰从而提升更新需求,工程机械行业逐渐向智能环保化轨道发展

工程机械作为污染环境的大产业,是国家重点防治的对象。2017年8月,国家环保部出台了《京津冀及周边地区2017~2018年秋冬季大气污染综合治理攻坚行动方案》,要求全国各地加快划定并公布禁止使用高排放非道路移动机械的区域,北京市、天津市、河北省保定、廊坊、唐山、沧州市和雄安新区全行政区域以及其他城市建成区,禁止使用冒黑烟高排放工程机械(含挖掘机、装载机、平地机、铺路机、压路机、叉车等),其他地区有望逐渐跟进。该治理方案的出台将加速淘汰高排放非道路机械从而提升更新需求,推动工程机械行业向绿色化发展。

此外,根据2017年度中国挖掘机械行业第二十一届年会发布内容,2016年4月1日实施的工程机械排放国三标准促进了产品的升级换代,而国四标准有望在2020年下半年到2021年上半年实施,从而进一步推动工程机械行业的绿色化发展。同时,中国工程机械工业协会还统一制定了非道路移动工程机械标识:黄色、橙色、绿色、蓝色分别对应“第零、第一阶段排放”、“第二阶段排放”“第三阶段排放”和“第四阶段排放、DPF改造、电动、天燃气”。工程机械行业向逐渐向智能环保化的轨道发展。

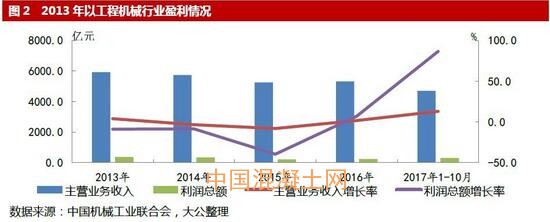

2017年以来,工程机械行业盈利能力有所增强,预计随着“一带一路”战略的深化,企业海外业务将保持增长态势;但工程机械行业企业仍面临一定的回款风险和去库存压力,随着行业回暖,企业投资活跃,资金需求将大幅增长

2016年以来,工程机械行业主营业务收入和利润总额自2014年起从持续下降转为增长。2017年1~10月,实现主营业务收入4,695.20亿元,同比增长13.01%,利润总额303.31亿元,同比增长近9倍。

2017年1~9月,工程机械行业主要发债企业财务数据如下表。

三一重工、中联重科和徐工机械为国内工程机械的龙头企业,在诸如混凝土机械、挖掘机、起重机等多种产品的销量以及市场占有率位居行业前列,拥有国际级技术研究中心和试验中心,此外中联重科为国内行业第一个国际标准化组织秘书处单位,整体研发能力很强。2016年,三一重工、中联重科和徐工机械收入分别为232.80亿元、200.23亿元和168.91亿元,海外收入占比分别为39.88%、10.81%和16.43%;随着工程机械行业的复苏,2017年上半年三家企业营业收入均大幅增长,受益于国家“一带一路”战略的实施,徐工机械2017年上半年出口额同比上升约80%,此外公司海外布局不断加速,印尼公司于5月30日开业,同时获得欧盟CE证书;三一重工和中联重科上半年出口额分别约为2.79美元和1.40亿美元,预计随着国家“一带一路”战略的深化,海外业务将为工程机械行业的增长提供一定支撑。

2010~2011年,由于工程机械企业进行了大量信用销售,在下游房地产和基建增速下滑的情况下,工程机械企业应收账款快速增长,存货规模保持在较高水平,占用企业大量流动资金。2016年,三一重工通过向控股公司出售部分应收账款、发行应收账款ABS以及出售股权的方式改善现金流情况;徐工机械从2013年开始紧缩销售政策,提升信用销售首付比例,鼓励银行按揭,从而清理应收账款,控制逾期;中联重科开展应收账款对账和二手设备清理,通过战略合作、出口、边贸、线上线下协同等多种形式逐步打开二手设备批量盘活通道,盘活长期沉淀的呆滞资产。然而目前,企业应收账款占营业收入的比重仍较高,且存货存在一定去库存压力,在宏观经济弱势以及下游需求拉动不足的情况下,回款风险及或有负债回购风险将加大。

随着工程机械行业的复苏,机械制造企业在诸如海外布局、国内收购兼并以及建设和改造产品线等方面的投资有所增加。截至2017年3月末,徐工机械在建项目及拟投资项目总投资为96.04亿元,已投资金额为40.76亿元,中联重科主要在建和拟建项目计划投资26.19亿元,未来所需资金较大。

工程机械行业发行债券的期限结构均趋于短期化,易导致资产负债期限结构不匹配,流动性风险加大

截至2017年11月末,我国工程机械行业存续债券余额为430.50亿元,存续债券数量共20支,按存续余额分类,中期票据为占比最高为32.06%,短期及超短期融资券占比为21.14%,可交换债为17.07%,可转债为10.45%,公司债券占比为17.89%,定向工具占比为1.39%。从存续期限来看,全部在5年以内,其中于2018年到期债券余额为114亿元,占比为26.48%,占比较高;2019年~2011年到期债权分别为90亿元、78亿元和30亿元,合计占比为45.99%;此外于2022年到期的债券余额为118.5亿元,占比为27.53%,占比最高。综合来看,工程机械行业发债企业面临一定债券集中兑付压力,尤其2018和2022年债券兑付压力较大。

从发债情况来看,2017年1~11月,工程机械行业共有14支新发债共204亿元,且发行主体均为三一集团、徐工集团和中联重科等行业龙头企业,集中度很高。其中徐工集团发行11支债券共计171亿元。由于工程机械行业存在以销定产、在制品占用资金规模大,应收账款回收周期较长的特点,债券期限结构均趋于短期化可能会导致资产负债期限结构不匹配,流动性风险加大。

工程机械行业发债企业较为集中,此外受行业回暖影响,工程机械行业发债企业整体信用资质较为稳定

从发债主体级别来看,2017年以来发债企业信用级别主要集中在AA+~AAA,信用资质普遍较高;此外发债企业的级别整体较为稳定,但受行业有所回暖影响,部分企业展望有所调整,其中三一重工股份有限公司因2017年一季度盈利情况大幅改善展望由负面调整为稳定,广西柳工机械股份有限公司因工程机械产品产量大幅增长、销量下滑幅度收窄展望由稳定调整为正面。整体来看,2016年以来,工程机械行业发债企业较为集中,此外受行业回暖影响,工程机械行业发债企业整体信用资质较为稳定。

预计2018年,工程机械行业整体信用水平将保持稳定,但由于前期需求透支,企业面临较大的回款风险和去库存压力,随着行业回暖,企业投资活跃,资金需求将大幅增长,因此仍需注意多元化战略实施带来较大的债务和流动性压力;此外企业海外业务增长明显,需警惕汇率变动引发的财务风险。