需求下行期,如何预判水泥企业风险?

供给侧改革背景中,企业将何去何从?

同样深处产能过剩泥淖,水泥行业会否成为下一个钢铁、煤炭?

带着上述疑问,中债资信于2015年12月开始对全国主要区域代表性水泥企业展开了走访、电话等多种形式的调研,调研范围涵盖东北、华北、华东、中南、西南和西北的十余家水泥企业。结合调研一手资料,我们将陆续推出六大区域调研专题,每期专题分为调研实录、区域展望和企业点评三部分。本期为第四期华东区域专题的第二篇——区域展望。

1、区域运行回顾

量价齐跌,利润降幅明显,但仍为全国水泥主要利润贡献区域

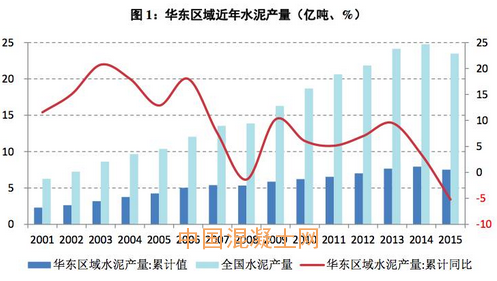

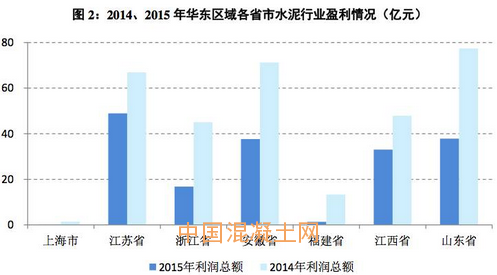

华东区域水泥产量占全国比重的30%以上,2015年主要受区域房地产新开工面积大幅下滑影响,华东区域实现水泥产量7.52亿吨,同比下降5.21%,降幅略高于全国0.3个百分点。在需求低迷、成本下滑传导等因素影响下,区域水泥价格亦下跌明显(2015年华东区域水泥均价下降76元,跌幅达22%)。不过,华东区域水泥市场运行相对成熟,以海螺等为代表的区域龙头企业成本控制力较强,虽然区域水泥量价齐跌,但华东仍然是对全国水泥利润贡献最大的两个区域之一(另一区域为中南区域,2015年两大区域合计实现利润总额约340亿,超过全行业利润总额,但与2014年同期相比降幅亦超过40%)。

2、长三角地区景气度展望

2.1 需求展望

房地产投资难以对水泥需求形成有力拉动,长三角地区水泥需求或延续小幅下滑

长三角地区水泥市场是全国较早进入成熟期的市场,2009年以来水泥需求一直保持中低速增长,2015年主要受房地产投资增速下滑影响,长三角地区实现水泥产量4.28亿吨,同比下降5.62%,降幅超过全国平均水平(4.90%)。具体来看,近年受经济结构调整及产业转型影响,上海市水泥产量持续负增长,但需求量多年保持高位,主要依靠浙江、江苏等外来水泥输入;浙江省和江苏省分别于2013年和2014年到达需求拐点,现已进入下行期,2015年需求降幅在7%~8%左右;安徽省水泥产量虽仍保持微幅增长(0.82%),但考虑到安徽省为水泥输出省份,实际需求表现亦不乐观。

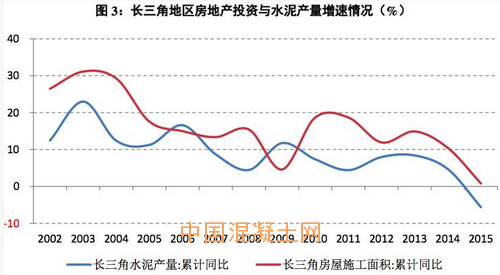

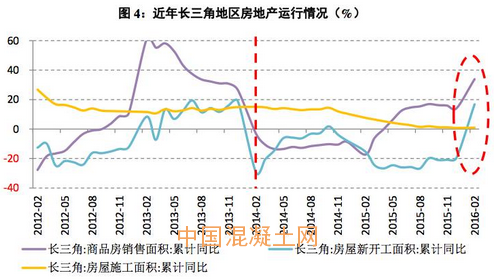

长三角地区除安徽省外,江浙沪区域基础设施建设均较为完善,城镇化水平相对较高,水泥需求主要受房地产投资影响(2009年二者出现背离主要系在“四万亿”计划刺激下基建投资对水泥需求形成强力拉动,详见图3)。2014年以来随着三、四线城市及部分二线城市房地产去库存压力加大,开发商拿地热情持续低迷,长三角地区房屋新开工面积同比大幅下降(2015年降幅接近20%)。虽然2016年初在宽松货币政策的刺激下,商品房销售面积大幅增长,房企开工意愿增强,带动房屋新开工面积同比有所回升,但考虑到房地产市场供需失衡的基本面仍无明显改善,加之3月底出台的楼市调控政策亦使得需求降温,预计全年房屋新开工面积同比仍将有所缩减,但降幅有望收窄;结合前期累计新开工情况以及竣工面积增速持续下滑,我们预计长三角地区房屋施工面积同比或将持平,难以对水泥需求形成有力拉动。

基建投资方面,稳增长是政府短期内首要经济目标,2016年初多部委纷纷出台相关政策落实稳增长,而交通、水利、能源等基建投资依然是稳增长的重要抓手,特别是“十三五”规划(纲要)中提出,要依托长江黄金水道,构建高质量综合立体交通走廊,作为长江经济带龙头的长三角城市群交通基础设施建设投资中期内有望对区域水泥需求形成一定支撑。但考虑到短期内房地产下行趋势难以反转,预计长三角地区水泥需求仍将小幅下滑。

2.2 供给展望

产能出清将主要依赖市场化手段,短期内区域协同限产形成潜在的供给收缩空间

长三角地区产能控制较好,2015年无新增产能投放,从工信部和发改委2016年2月最新认定的水泥建成项目及在建项目名单来看,仅江苏省有一条5,000t/d熟料产线建成待投产。

从产能利用情况来看,2015年上海、江苏、浙江、安徽四省市熟料产能利用率分别为69.26%、74.15%、74.53%和98.96%,除安徽省外均存在较大提升空间(若江苏省5,000t/d产线投产,预计熟料产能利用率将进一步下降1~2个百分点)。考虑到长三角地区水泥市场成熟度高,过剩产能主要通过市场化手段出清(高成本产能主动关停),预计区域去产能将是一个逐步、持续的过程,短期内供给端改善将主要依赖企业协同限产。

从限产执行情况来看,2016年以来长三角地区较往年加大了停窑天数,企业间合作积极,停产到位,1,000t/d产线大多长期处于关停状态,部分成本高的2,500t/d及5,000t/d产线亦参与停窑。由于库存较低,加之需求开始启动,自3月份以来区域水泥价格已经历3~4轮小幅上涨。为应对接下来6~8月的传统淡季,进入5月各企业或将继续限产停窑,形成潜在的供给收缩空间。

2.3 竞合关系展望

企业间协同意愿增强,价格弱平衡有望重构,区域水泥价格有望维持

长三角水泥市场以海螺水泥和南方水泥为主导(海螺水泥在该区域的熟料产能占比约30%,南方水泥占比约21%),虽然江苏市场集中度偏低(江苏地处长江沿线,物流畅通,市场充分开放,竞争相对激烈),但区域内无论海螺水泥与中国建材(南方水泥、中联水泥)、中材集团(天山股份)等大型国企、央企,还是金峰水泥、鹤林水泥、盘固水泥等地方民企均有较强的竞争实力,市场较为成熟,已经形成良好的竞争秩序,企业间竞争相对理性。特别是经历了2015年量价齐跌、利润重创后,企业协同意愿有所增强,价格弱平衡有望重构。在企业自律减产的背景下,预计区域水泥价格有望维持。

3、江西地区景气度展望

3.1 需求展望

基建投资增速或将维持高位,有望对冲房地产下行带来的需求下滑,短期内水泥需求有望维持

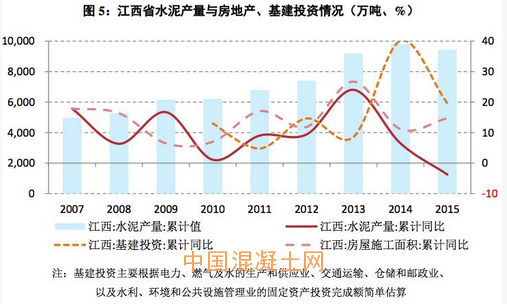

从历史表现来看,在大多数年份江西省水泥产量增速与房屋施工面积增速走势高度吻合,房地产投资是影响区域水泥需求的主导因素(2009年水泥产量快速增长,与房地产走势相背离,主要系当年“四万亿”基建托底效应明显)。继2013年高位增长后,近年江西省水泥产量快速回落,2015年受基建投资增速大幅下跌影响,加之需求已过平台期进入下行阶段,水泥产量首度出现负增长(2015年江西省水泥产量9,438万吨,同比下降4.19%),但整体看近三年需求增速仍好于全国平均水平。

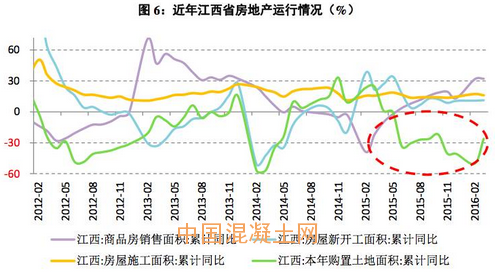

展望2016年,房地产投资方面,虽然2015年省行政中心搬迁以及部分新区建设加快刺激市场需求释放,江西省房地产销售有所回暖,房屋新开工面积继前期大幅回落后有所反弹,但受宏观经济景气低迷影响,刚性需求逐渐减弱,加之省内三四线城市房地产开发存在前期扩张、开发过度、人口外流、有效需求不足等问题,江西省房地产市场去化压力较为突出。在以“去库存”为主的政策基调下,加之前期土地购置面积大幅走低,2016年江西省房屋新开工面积增速预计难以维持现有高位水平,房屋施工面积增速或将小幅下行。

基建投资方面,江西省地处长江中游,经济发展较东部地区仍有一定差距,基础设施建设主要集中于交通(铁路、公路、机场等)和公共服务设施(城市轨道交通、城市地下综合管廊等)方面。 2016年江西省政府工作报告中指出,要“加快建设一批事关发展全局的重大基础设施项目、一批带动作用强的重大产业项目、一批惠及面广的民生工程项目”,“安排省大中型建设项目725个,总投资约1.35万亿元,当年完成投资3,500亿元左右”,基建投资增速或将维持高位,有望对冲房地产下行带来的需求下滑。整体看,2016年江西省水泥需求有望维持。

3.2 供给及竞合关系展望

面临一定新增产能释放压力,但区域产能集中度较高,水泥价格弹性较大;若需求端得以维持,下半年价格上涨趋势有望延续

截至2015年末,江西省拥有熟料产线66条,合计熟料产能6,504万吨。从新增产能来看,2014年以来亚东水泥在九江新增1条6,000t/d产线,万年青和圣塔实业相继在赣州合计新增3条5,000t/d产线,面临一定产能释放压力。不过,随着海螺水泥收购圣塔实业,区域产能集中度进一步提高(前五大企业合计产能占比约80%),企业间竞争策略亦较为成熟,区域水泥价格弹性较大(见图3)。2015年上半年,受新增产能释放影响,水泥价格急剧下跌,但8月份以来在万年青和南方水泥主导,亚东水泥、海螺水泥、红狮水泥等大企业共同推进下,水泥价格持续推涨;2015年末至2016年一季度,受雨水天气及传统淡季影响,水泥价格再次下探,并跌破前期低位;4月份以来随着需求恢复,水泥价格较往年提前推涨,若需求端在基建投资的支撑下得以维持,下半年价格上涨趋势有望延续。

4、福建地区景气度展望

4.1 需求展望

基建投资力度增强,短期内水泥需求向好

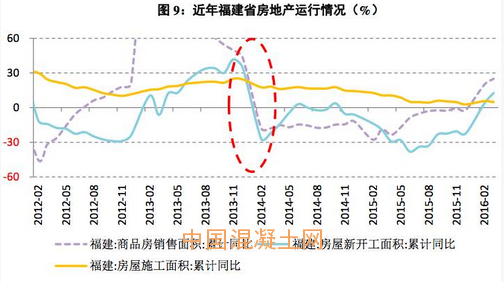

福建省地处东南沿海地区,但相比其他经济发达的沿海省份,区域发展不平衡,山海、城乡差距较大。从水泥需求表现来看,2012年前福建省水泥市场相对封闭,处于快速成长期,2012年后随着需求增长放缓及外来(海运)水泥进入,水泥产量步入高位平台期,2015年在全国需求普降的背景下,福建省水泥产量仍保持近1%的微增。从水泥需求的影响因素来看,不同于大多数省份主要依靠房地产投资拉动,福建省水泥需求波动更多体现为房地产和基建投资共同作用的结果。

展望2016年,房地产投资方面,受销售低迷影响,福建省房屋新开工面积自2013年高点持续下降,带动房屋施工面积增速同比回落;2016年初以来受政策宽松影响,商品房销售面积同比显著回升,但同期商品房待售面积同比亦大幅增长,由于库存偏高,部分城市已出现以价换量、加速去库存的市场特征,政策效应或将逐渐减弱,销售高增长带来的新开工面积增长难以持续,全年房屋施工面积增速同比或将持平,但预计不会进一步拖累水泥需求。基建投资方面,根据福建省政府制定的《关于2016年度积极扩大有效投资的若干意见》,2016年福建省力争在基础设施领域完成投资7,300亿元,其中交通基础设施投资1,160亿元,市政基础设施投资2,000亿元,基建投资力度进一步增强,有望对水泥需求形成支撑。整体看,在基建投资的托底作用下,短期内福建省水泥需求向好。

4.2 供给及竞合关系展望

产能集中度低,随着区域市场开放度提高,外来水泥进入量持续增长,市场竞争日趋激烈,水泥价格面临下行压力

从供给端表现来看,截至2015年末,福建省拥有熟料产线47条,熟料产能5,186万吨。一方面,近年福建省新建产线不多(2015年上半年福建水泥在泉州新投产一条5,000t/d产线,此外,红狮水泥在漳平在建一条4,500t/d产线,预计2017年投产),而另一方面,福建沿海地区散装水泥中转站总量规模不断扩大,外来水泥进入量持续增长,区域市场格局正逐步由相对封闭转向开放市场。

从竞合关系来看,因缺少大型石灰石矿山,福建省单兵作战的企业数量多,水泥产能集中度很低(截至2015年末CR3仅为40.77%),主导企业缺乏市场控制力;虽然继华润水泥收购福建水泥第一大股东福建省建材(控股)有限责任公司49%股权后,福建水泥与华润水泥2014年底再次合作成立销售公司,但两家经营管理层面整合进展缓慢。得益于前期市场相对封闭以及地方保护政策,福建省水泥价格一直高于全国;但由于福建省近80%的水泥市场集中于沿海地区,水泥价格易受长三角和珠三角海运水泥的冲击,随着区域水泥市场开放度提高,竞争日趋激烈,福建省水泥价格自2014年起出现大幅下降,与全国价差逐步收窄,且面临进一步下行的压力。未来仍需关注陆路、水路运输新格局下的区域整合进展。

5、山东地区景气度展望

5.1 需求展望

短期内水泥需求受房地产下行趋势的影响更大,预计2016年山东省水泥需求仍将延续下滑

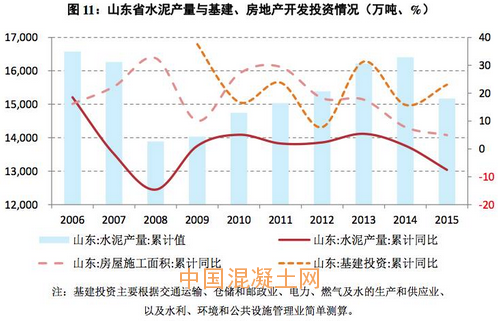

山东省地处沿海,是经济发展先行市场,水泥产量于2006年达到峰值,而后迅速回落。2009年以来在“四万亿”刺激政策下,山东省水泥需求缓慢回升,但未能达到前期高点;2015年受宏观经济低迷影响,山东省水泥产量同比下滑7.5个百分点,降幅超过全国平均水平。从历史数据来看,房地产投资是拉动区域水泥需求的主要影响因素。

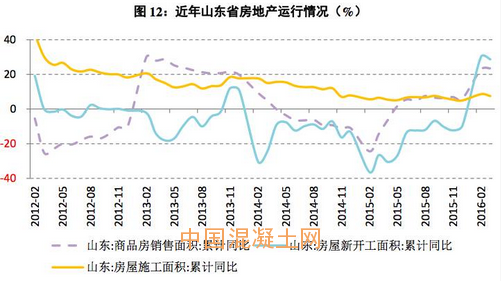

展望2016年,房地产投资方面,近年山东省房屋新开工面积进入负增长阶段,受此影响,房屋施工面积增速整体亦呈现下行趋势。虽然2016年初以来在房地产宽松政策影响下,山东省商品房销售面积增速出现反弹,带动房屋新开工面积同比有所回升,但考虑到库存压力仍较大,在“去库存”的政策背景下,预计2016年山东省房屋新开工面积仍将延续近几年下滑趋势。根据中债资信简单测算,假设2016年新开工面积为2015年新开工面积0.8倍,房屋施工面积同比将下滑2%左右,进一步缩减水泥需求。

基建投资方面,2015年6月出台的《山东省人民政府关于运用财政政策措施进一步推动全省经济转方式调结构稳增长的意见》中提出,要“加快推进水利、公路和铁路建设”,“加大农村基础设施建设投入”,预计可带动政府及其他社会资金投入超过3,000亿元;2016年3月发布的山东省“十三五”规划纲要中亦进一步明确“提升基础设施现代化水平”任务,预计山东省内基建投资有望保持较高增速,对水泥需求形成一定正向拉动。不过,考虑到短期内水泥需求受房地产下行趋势的影响更大,预计2016年山东省水泥需求仍将延续下滑。

5.2 供给及竞合关系展望

区域竞合关系较好,但新增产能投放压力大,行业自律限产形成的量价弱平衡易被打破,预计水泥价格难以持续回升

山东省近年新投产熟料生产线数量较多,继2014年中联水泥在潍坊和泰安各投产1条6,000t/d和5,000t/d产线后,2015年中联水泥和山东山水又分别新投产1条5,000t/d产线,新增熟料产能310万吨/年,此外还有已建成未投产熟料生产线5条(含搬迁、技改及产能置换项目,合计熟料产能642万吨),新增产能投放压力仍较大。截至2015年末山东省拥有熟料产能1.11亿吨,2015年熟料产量8,178万吨,若未来新增产能全部释放,山东省熟料产能利用率将降至70%以下。

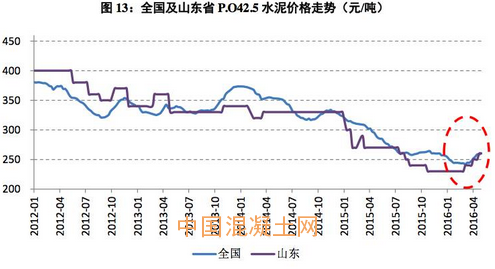

从区域竞合关系来看,山东省主推中联水泥和山东山水两家企业整合市场,逐步形成了目前以大规模产线(4,000t/d以上)为主的产线分布结构,产能集中度较高(截至2015年末CR3为64.47%),区域内规模排名前两位的中联水泥和山东山水保持良好的竞合关系,通过协同限产、控制产能发挥改善市场供需,竞争相对有序。从2015~2016年采暖期错峰生产执行情况来看,山东省执行力度亦较强,4家未按照要求停产的水泥企业被强制停产。受益于淡季停窑,库存偏低位运行,加之天气晴好、需求逐步启动,2016年3月以来山东省水泥价格在主导企业推动下先后3次上调;但考虑到2016年供需关系整体将较2015年进一步弱化,行业下行期企业自律限产形成的量价弱平衡易被打破,预计山东省水泥价格难以持续回升。

此外,山东山水控制权争夺自2015年以来持续发酵,未来仍需关注山东山水的债务处置及实际控制人变更可能对省内区域竞争格局变化的影响。