挂靠模式,也称作联营模式,是建筑行业普遍存在的一种经营现象。据不完全统计,2015年建筑业的产值约18万亿,通过联营挂靠完成的产值约为5万亿,占比36%。这么大的产值,在“营改增”之后,不可能一夜之间就不存在了。那么联营挂靠企业的生存空间在哪里呢?

1、联营经营模式介绍

联营模式,顾名思义,是指由不同的利益主体(一般包括施工承包方、联营合作方)联合经营,其一般体现相关利益方的优势互补、资源共享等特征。实际操作中,常常表现为资质较低的施工企业,有机会获取了一个需较高资质才能承担的工程项目,由于企业资质不够,便借用资质较高企业的资质,并向其交纳一定的管理费用。借出资质的企业被称作资质提供单位,借用其他公司资质的单位被称作资质使用单位。

2、联营经营模式的管理现状

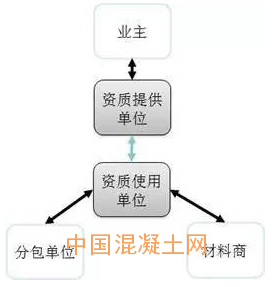

“营改增”后,建筑企业的内部管理要满足合同流、物流、资金流和发票流等“四流”合一,否则视为涉嫌虚开增值税专用发票。因此来讨论下联营模式的“四流”情况。联营模式的“四流”模型如图1所示。

图1 联营模式的“四流”模型

联营模式“四流”管理的最大特点是:(1)由于资质共享,导致合同流、发票流、资金流和物流“四流”不一致;(2)增值税抵扣环节没有形成闭环,采购进项无法抵扣。

对于资质提供单位而言,同业主之间只有合同流、资金流和发票流,没有物流或服务流;资质提供单位与资质使用单位没有合法的合同关系,资质提供单位无法取得进项抵扣。

对于资质使用单位而言,其并非是该项目的法定纳税主体,但却有大量的采购项目,这些采购项目大多无法提供规范的采购发票。

即便资质使用单位能够取得大量的增值税发票,也存在问题:销项税的主体是资质提供单位,进项税的主体是资质使用单位,无法形成增值税链的抵扣闭环。

3、联营模式的主要问题

联营模式的“四流”不一致和增值税抵扣链不闭环导致联营模式在增值税下主要存在两个问题:

(1)涉嫌虚开增值税发票

目前建筑市场中资质提供单位的发票管理存在两种情况,一种是采取核定征收所得税的企业,这种企业由于核定征收所得税,税务机关不怎么稽查企业的成本和利润,所以其发票管理很不规范,甚至有些企业就没有工程上的发票管理,企业利润直接为资质使用单位上交的管理费扣除企业管理费用。第二种采取查账征收所得税的企业,这种类型的企业需要大量的发票来抵充企业工程成本,这些发票都是由资质使用单位通过购买等手段获取的。“营改增”后,建筑企业实行以票控税,因此建筑企业必然要完善核算体系,并取得能够抵扣销项税额的增值税专用发票(或其他抵扣凭证)。如果这些增值税发票仍然由资质提供单位通过一些手段提供,这里面可能会涉及到虚开虚收增值税发票的问题,而虚开、虚收增值税发票是需要负刑事责任的。

(2)资质提供单位税负大为增加

由于资质提供单位能够获取抵扣的进项比较少,“营改增”之前,企业只要缴纳3%的税负,“营改增”后,企业需要缴纳11%的税赋(进项税额几乎没有),企业税负大大增加。

4、企业的应对措施

联营经营的施工企业最好的应对措施就是改变其经营模式,转变为总分包模式或者直营模式。这样就能够彻底解决经营模式上的“四流”不统一的问题和增值税抵扣链不闭环的问题。另外,从建筑行业发展的规律可以推测出,未来联营模式的企业将会逐渐被市场淘汰出局。联营模式能够存在的根本原因是资质依然是中国建筑企业的市场准入凭证,在这种情况下,资质起到一个进入市场敲门砖的作用,所以资质产生了价值,高资质的企业可以通过出租资质来获取管理费。但是应该看到资质本身并没有为市场创造价值,没有为客户创造价值,资质仅仅是主管机构管理建筑市场的一个手段,随着建筑市场的完善和市场管理手段的成熟,未来将会逐渐淡化资质的作用,届时资质联营模式将没有市场生存空间。

同时我们也看到,对于一直以“联营模式”生存的施工企业,短时间内改变其经营模式,变为总分包模式或者直营模式非常困难。因为依靠联营模式生存的企业,其市场营销能力和工程履约能力几乎已经丧失了,而这些能力在短时间内难以培养起来;另外,企业管理层的盈利习惯难以改变,让一个习惯了躺着挣钱的老板一下子变为通过加班加点地管理整个项目来挣钱,也几乎是不可能的事情。因此这类仍需要依靠联营模式生存的企业,可采取集中管理模式的应对策略。由资质提供单位对工程项目进行集中管理。集中管理工程项目的材料供应商和分包单位,实现合同的集中管理、发票的集中管理、资金的集中管理,使得增值税销项主体和进项主体均是资质提供单位,实现增值税进销项相匹配。而工程项目的施工与管理仍然由资质使用单位完成。当然资质提供单位与资质使用单位之间管理费计算方式也需要发生改变。资质提供单位应改变策略,将由于“营改增”导致企业税负的变化全部转移给资质使用单位。需要指出的是这种集中管理方式会增加资质提供单位的管理工作量,同时也有违反建筑法相关规定的风险。