2014年中国经济发展进入新常态阶段,经济增长进一步放缓,与水泥行业密切相关的固定资产投资增速持续下滑,房地产进入深层次调整,市场复苏缓慢,水泥需求增速进入24年以来的最低点。中国面临着经济结构调整和产业转型升级关键时期,化解产能过剩、遏制新增产能和环境污染治理力度加大,政府在推进企业兼并重组方面给予了更多的政策支持。国务院在去年出台的《关于进一步优化企业兼并重组市场环境的意见》中提出了从金融、财税、土地等方面的改善措施,以消除兼并重组中的体制障碍,政策面更加强化市场环境的优化作用,鼓励企业通过兼并重组做大做强。工信部、证监会、发改委、商务部等各部门也积极制定具有可操作性的实施政策,加快推进企业的兼并重组。在这样的经济大背景和政策环境的支持下,中国水泥行业的并购重组风生水起,日趋活跃。

根据企业公开披露的信息及市场调研,共收集2014年水泥行业并购项目67起,总交易额超过150亿元。与上一年相比,水泥熟料生产企业间的并购数量和交易规模都有所减少,参与收购的水泥企业有所增加,尤其是前十大水泥企业中有八家实施了并购,大企业间相互参股的动作更加频繁,呈现出许多新的亮点。随着水泥行业进入需求增长放缓甚至需求总量上升乏力的新常态阶段,以及面临产能严重过剩的情况下,兼并重组成为行业化解产能过剩,实现行业转型升级的重要手段,也是水泥企业扩大规模、整合市场布局和提升企业效益的重要途径,未来水泥行业的并购将会进一步提速。

一、并购背景

水泥需求低速增长 多重压力推动企业加快转变发展方式

2014中国经济增长持续放缓,全国GDP增速为7.4%,全国GDP增速已连续三年维持在7-8%之间,由投资拉动的经济高速增长已一去不复返。与水泥需求密切相关的固定资产投资增速持续下滑,2014年全社会固定资产投资(不含农户)增速为15.7%,创近十年以来新低,较上一年下跌了近4个百分点。对水泥需求有直接影响的房地产行业进入深度调整时期,投资增速大幅下滑。2014年房地产投资增速由上一年的19.8%下降至10.5%,下降了9.3个百分点。受全国经济下行和房地产市场低迷的影响,水泥行业也陷入前所未有的艰难时期。一方面水泥需求增长乏力,另一方面严重的产能过剩导致市场竞争加剧,环境约束力加强,环保运营成本加大,效益提升困难,多重压力迫使企业寻求新的发展方式。

遏制新增产能是解决水泥行业矛盾的一项重要任务,企业通过新增新建产能的方式取得发展的方式受到制约,兼并重组成为现实环境下企业实现快速发展的一个重要途径。

2014年全国实现水泥产量24.76亿吨,同比增长1.77%;销售收入达9,792亿元,同比增长为0.92%;利润总额为780亿元,同比增长1.38%。上述三项主要经济指标与上一年相比均出现了大幅下滑,效益增幅低于产量增幅。

2014年中国水泥需求增长进一步下滑至1991年以来的新低,六大区域中,华北和东北水泥需求总量出现下降态势。其中,华北下滑最为严重。2014年华北水泥产量同比下降超过10%,东北同比下降3.8%。华东和西北地区水泥产量同比增速不到1.5%,六大区域中有四大区域的水泥产量增速低于全国增速。中南和西南地区2014年水泥需求依然能够保持稳定增长,其中,中南地区需求仍然达到了7.8%的较快增长。西南和中南地区也是2014年水泥熟料生产企业间并购较活跃的地区。

兼并重组政策频出 助推行业并购提速

制造业产能过剩已成为中国经济发展中所面临的一个重要的问题,国务院把化解产能过剩作为重中之重的工作来抓。兼并重组是企业加强资源整合、实现快速发展、提高竞争力的有效措施,是化解产能严重过剩矛盾、调整优化产业结构、提高发展质量效益的重要途径。为进一步加快推进企业兼并重组的步伐,解决并购过程中所面临的审批多、融资难、负担重、服务体系不健全、体制机制不完善、跨地区跨所有制兼并重组困难等问题,2014年政府及监管部门推出多项有利于企业兼并重组的政策。

2014年3月国务院发布《关于进一步优化企业兼并重组市场环境的意见》(以下简称意见),针对企业兼并重组面临的突出矛盾和问题,《意见》从简化行政审批、改善金融服务、落实和完善财税政策、完善土地管理和职工安置等方面提出了政策措施。为兼并重组营造了更加良好的政策环境,有助于企业兼并重组的市场体系进一步完善和市场壁垒逐步消除。

2014年7月11日,中国证监会就修订《上市公司重大资产重组管理办法》、《上市公司收购管理办法》向社会公开征求意见,10月23日,《上市公司重大资产重组管理办法》以及《关于修改〈上市公司收购管理办法〉的决定》正式施行。证监会对于两个办法的修订有利于深化市场化改革,进一步发挥资本市场在推进企业并购重组中的作用和促进转方式调结构。

有关部门积极行动,工信部、证监会、发改委、商务部共同制定了《上市公司并购重组行政许可并联审批工作方案》,解决相关部门审批互为前置问题,可有效提高审批效率;证监会修订了《上市公司重大资产重组和收购管理办法》,取消相关审批事项,明确上市公司可以定向发行可转换债券作为并购支付工具,出台了《非上市公众公司重大资产重组和收购管理办法》和《非上市公众公司收购管理办法》,初步构建有别于交易所市场和上市公司的并购重组制度体系。

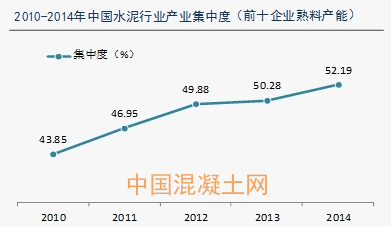

为贯彻国务院41号文件精神,化解水泥行业产能过剩矛盾,遏制新增产能,在2014年年初,中国建材联合会和中国水泥协会联合发布了《水泥行业推进兼并重组实施意见》,提出,加快推进水泥行业兼并重组是行业转型升级的必然选择。到“十二五”末,前十大水泥企业市场集中度达45%以上;全国培育出5-10家产能过亿吨,矿山、骨料、商品混凝土、水泥基材料制品等产业链完整,核心竞争力和国际影响力强的企业集团。

加快国有企业改革 为民营企业的兼并重组带来机遇

加快推进国有企业改革是深化经济体制改革的一项重要内容,而发展混合所有制经济是国有企业改革的核心。十八届三中全会通过的《中共中央关于全面深化改革若干重大问题的决定》指出,混合所有制经济是我国基本经济制度的重要实现形式,发展混合所有制是当前深化国企改革的基本方向。加快推进国有企业改革,不仅可以激发国有企业的活力,同时也为民营水泥企业带来了兼并重组的机遇,一些优势民营水泥企业通过资本市场开始向国有资本进行股权渗透。民营资本和国有资本的相互融合,有助于优化产业布局和市场的整合以及民营企业的做大做强。

二、并购的基本情况及并购特征

● 并购的基本情况

根据不完全统计,2014年中国水泥行业发生的并购项目67起,总交易额超过150亿元。其中,并购水泥熟料企业项目24起,并购水泥粉磨企业13起,并购商品混凝土企业26起, 其他并购4起。以产业布局调整为主的横向并购占总并购的55%左右,以延伸产业链为主的纵向并购约占39%,涉足其他产业的并购仅占6%左右。说明水泥企业的并购更注重的是调整产业布局,整合市场,提升效益。

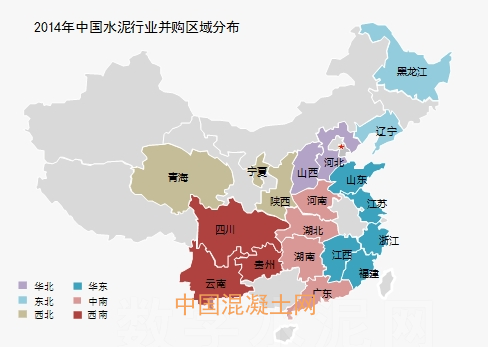

2014年水泥行业的并购共涉及国内六大区域18个省份,包括:西南地区的四川、贵州和云南;中南地区和湖北、湖南、河南和广东;华东地区的山东、江苏、浙江和福建;西北地区青海、新疆和陕西;华北地区的河北和山西;东北地区的辽宁和黑龙江。从并购案例的分布来看,华东地区案例数最多,占48%,其并购案例大多是收购商品混凝土企业和粉磨企业。对水泥熟料产能布局有影响的并购主要集中在中南地区和西南地区,这两个地区也是水泥需求保持稳定增长的地区。

● 并购特征

纵观2014年水泥行业发生的并购案例,主要呈现出以下特征:

1、并购区域较为分散,大企业集团对于并购更加积极。

2、并购立足于水泥主业的发展,以调整产业布局、延伸下游产业链、整合水泥市场为主。

3、并购形式更加多样化。

4、并购主体以上市公司为主,但非国有企业也成为并购的主力军。

5、大企业间的资本渗透更加频繁。

三、并购对行业的影响

从对2014年中国水泥行业的并购案例分析中可以看出,由于并购较为分散,没有出现集中某一个区域进行的大规模并购,且涉及能够影响产业布局改变的熟料产能很小,新增产能仍在上升,因此,对整个水泥产业集中度的提高影响并不大,但对区域集中度的提高有一定的影响,对区域市场产业布局的优化、竞争环境的改善、提升行业的整体经济效益有很大的促进作用。

● 对水泥产业集中度的影响

2014年全国水泥熟料产能约17.7亿吨,前十大水泥企业合计熟料产能为9.2亿吨,占全国比重约为52.19%,与上一年相比提升了约1.6个百分点,上升幅度不大。2014年水泥行业并购所涉及的水泥熟料产能(产能归属发生转移)为1977万吨,仅占全国熟料产能的千分之一左右,因此,2014年并购对全国水泥产业集中度的影响甚徽,另一方面也说明水泥行业的并购力度还不够大,大规模的并购浪潮尚未到来。

● 对区域市场竞争格局的影响

2014年中国水泥行业的并购涉及并购企业水泥熟料产能布局发生改变的主要集中在中南地区和西南地区,将对市场竞争格局产生影响的也主要是这两大区域。

中南地区

根据统计数据,2014年中南地区水泥行业共发生并购案例9起,涉及并购企业产业布局发生改变的水泥熟料产能近千万吨,并购涉及的区域有:湖南、湖北、河南和广东四个省份,并购对竞争格局会产生较大影响的主要是湖南和河南两省的水泥市场。

湖南省

湖南省是水泥消费需求比较大的地区,2014年水泥产量达到1.2亿吨,同比增长5.75%,高于全国水泥产量增速约4个百分点,在全国经济下行的情况下,湖南省的水泥市场需求仍能保持稳定增长。湖南省水泥业发展的良好势头,成为大企业集团熟料产能布局的首选之地,前十大水泥企业中有7家企业落户湖南。2014年湖南省水泥行业发生5起并购案例,并购区域分布于邵阳市、娄底市、怀化市和常德市。海螺、台泥和葛洲坝三大水泥集团均在该省实施了并购动作,涉及的熟料产能合计为683万吨,占中南地区并购所涉及的熟料产能的71%。

西南地区

2014年西南地区发生的水泥企业并购案例有4起,涉及的区域有:四川、贵州和云南三个省份,涉及的水泥熟料产能共计704万吨。包括:海螺水泥在贵州收购水城海螺盘江水泥有限责任公司,在云南收购昆明宏熙水泥有限公司;台泥水泥收购四川铁路水泥公司;亚洲水泥收购四川兰丰水泥有限公司。

四、典型并购案例

● 天瑞举牌同力,山水引入中建材,大企业集团间资本渗透升温

天瑞集团三次举牌同力水泥 成为其第二大股东

2014年12月17日,同力水泥发布简式权益变动报告书,河南天瑞集团通过大宗交易及公开竞价方式,共计增持公司股份2373.99万股,持股比例达到5%。12月23日,同力再次发布公告称,天瑞集团于2014年12月22日通过大宗交易增持公司非限售流通股份共计 2373.9921万股,占公司总股本的 5%。今年1月8日,同力第三次公告称,2014年12月25日至2015年1月8日期间,天瑞集团通过集中交易及大宗交易合计增持同力水泥2388.58万股,占同力水泥总股本的5.03%。 天瑞集团通过三次举牌,合计持有同力水泥股份7136.56万股,占总股本的15.03%,超越中国建材中联水泥,成为同力水泥的第二大股东。

并购看点:

早在2013年10月,同力水泥发布定增预案,同力水泥将向中联水泥以6.32元/股的价格,发行不超过4800万股的新股,中联水泥以3.03亿元认购,这一预案于2014年5月得到证监会批复核准,定增完成,中联水泥持同力水泥10.11%股权。同力水泥有意让具有央企背景的中联水泥成为其第二大股东,天瑞集团三次举牌,迫使中联水泥退居为第三大股东。天瑞、同力和中联都是河南省水泥市场的主导企业,三者在河南省形成三足鼎立的竞争格局,同力与中联两家如果联手势必对天瑞造成威胁,天瑞通过资本运作巧妙地破解了即将形成的这种对立之势。通过资本的纽带把三家企业的利益捆绑在一起,将有利于推动三家企业共同整合区域市场,增强对河南省未来水泥行业发展的信心。

值得一提的是,天瑞集团是一家民营上市公司,同力水泥是一家具有国企背景的水泥上市公司,中联水泥又是具有央企背景的中国建材旗下公司,民营企业参股国企也正是国家发展混合所有制经济政策所倡导的。

五、并购展望

2015年是中国深化改革的关键一年,也是稳增长调结构的紧要之年,经济增下行压力依然很大,但仍然会保持在合理的运行期间,预计全国GDP增长7%左右,在拉动经济增长的三驾马车(投资、消费、出口)中,投资的拉动逐步在减弱, 与投资密切相关的水泥行业也面临着产能严重过剩、环境约束力加大、需求增长后劲不足的多重压力,行业的发展亟待转型升级。推进企业兼并重组是水泥行业化解产能过剩、促进产业结构调整的重要手段之一,预计2015年中国水泥行业的并购仍会呈现活跃的态势。

未来水泥行业并购趋势:1、大企业间的资本渗透会继续升温;2、随着发展混合所有制的不断推进及国企改革步伐的加快,民营企业与国有企业之间的并购将更加活跃;3、随着政策的宽松和资本市场的成熟,并购将不再是大企业集团独有的行为,中等优势企业或将积极参与并购重组。4、水泥行业进入平台期,企业进行区域市场整合的意愿更加强烈,并购会更加活跃。

特别致谢:国家工信部产业政策司袁克兰处长

中国建材、中材集团、天瑞水泥